Deutschland ist ein Hochsteuerland. Hier zahlen die Bürger:innen mehr Steuern als im Durchschnitt aller Staaten. Wer seine Steuerabgaben reduzieren möchte, muss aber nicht gleich auswandern. Wir haben in unserem Guide die Frage beantwortet: Was kann man von der Steuer absetzen, um so die Steuerlast zu reduzieren? Für Privatpersonen, Selbständige, Arbeitnehmer, Arbeitgeber, Agenturen, Beratungsunternehmen und Online-Händler.

Wie viele Steuern zahlen wir in Deutschland?

Beschwerden über die hohen Steuern sind in Deutschland so häufig wie die Kritik am Wetter. Dennoch gibt es viele Staaten, in denen noch deutlich mehr Steuern fällig sind als hier. Insbesondere die skandinavischen Länder, Finnland, Dänemark oder Schweden und unsere Nachbarn aus Österreich haben höhere Abgaben als wir. Mit einem Spitzensteuersatz von 42 Prozent oder 45 Prozent inklusive der Reichensteuer ist die Rechnung in Deutschland schnell pauschal: Die Hälfte vom Gewinn muss an den Staat abgeführt werden, womit dieser sozialen Ausgleich, Bildung oder Infrastruktur finanziert.

Aber: Vielen ist gar nicht bewusst, welche Kosten sie alle von der Steuer absetzen können – und zahlen demnach mehr Abgaben, als sie eigentlich müssten. Verschiedene Personengruppen haben hier unterschiedliche Möglichkeiten, Steuern zu sparen. Insbesondere was privat abgesetzt werden kann und was geschäftlich abgesetzt werden kann, variiert.

Grundsätzlich gilt: Versteuert wird immer nur der Umsatz bzw. das Einkommen abzüglich der absetzbaren Ausgaben. Umso mehr absetzbare Ausgaben belegt werden können, desto geringer die Steuerlast am Jahresende. Wir unterscheiden dabei unterschiedliche Arten von Steuern: Einkommen- und Umsatzsteuer für alle, zusätzliche Körperschafts- und Gewerbesteuer für Unternehmen – und wer in der Kirche ist, zahlt zusätzlich die Kirchensteuer. Hinzu kommen sehr individuelle Steuern je nach Personenkreis, sei es die Hundesteuer, die Jagdsteuer oder die Vergnügungssteuer.

Das könnte dich auch interessieren: >Papierlose Buchhaltung<

Was kann man als Arbeitnehmer von der Steuer absetzen?

Als Arbeitnehmer sind die absetzbaren Ausgaben weniger vielfältig als bei Arbeitgebern – und doch sehr umfangreich. Vielen ist gar nicht bewusst, was sie eigentlich alles von der Steuer absetzen können, sodass sie letztlich zu viel zahlen müssen.

Wenn sie monatlich ihr Gehalt überwiesen bekommen, sind ihre Steuerabgaben davon bereits abgezogen – nur das Netto-Gehalt kommt auf dem Konto an. Die Differenz zum Brutto-Gehalt ist die Steuer, die Arbeitnehmer monatlich im Voraus zahlen. Erst über die jährliche Steuererklärung können Privatpersonen ihre Ausgaben einreichen und so eine Rückerstattung vom Finanzamt erhalten.

Die Steuererklärung ist dabei vier Jahre rückwirkend möglich. Zeit genug demnach, fleißig Ausgaben zu sammeln. Die folgende Checkliste zeigt, welche Ausgaben Arbeitnehmer steuerlich geltend machen können.

Checkliste: Das können Arbeitnehmer von der Steuer absetzen:

- Gesundheitskosten wie Medikamente, Zahnarztbesuche oder Brillen

- Arbeitszimmer und Homeoffice-Pauschale

- Pendlerpauschale für den Arbeitsweg

- Kfz-Steuer

- Werbungskosten für Arbeitsmittel, Bewerbungen oder Fortbildungen

- Gesetzliche Rentenversicherung

- Gesetzliche Krankenversicherungen und Privatversicherungen

- Rechtsschutzversicherung

- Private Altersvorsorge

- Kosten für Privatschule oder Hochschule

- Kinderbetreuungskosten

- Umzugskostenpauschale

- Haushaltsnahe Dienstleistungen

- Handwerkerleistungen

- Spenden

Hinzu kommen besondere Ausgaben, die nicht auf den ersten Blick ersichtlich sind – wie bspw. Beerdigungskosten, wenn diese höher sind als das Erbe des Verstorbenen. Die Differenz lässt sich steuerlich absetzen, aber nur bis zu einem Betrag von 7.500,- EUR.

Was kann man als Selbstständiger von der Steuer absetzen?

Wie sieht es aber mit denjenigen aus, die sich dem Arbeitsmarkt entzogen und stattdessen den Schritt vollzogen haben, in die Selbstständigkeit zu wechseln? Die haben sogar noch mehr Möglichkeiten als Arbeitnehmer. Ein besonderes Plus: Je nachdem, für welche Regelung sie sich entschieden haben, können sie die Umsatzsteuer abführen. Das heißt: Kaufen sie bspw. ein Notebook, können sie das nicht nur bei der Einkommensteuer geltend machen, sondern erhalten zusätzlich die 19 Prozent der Umsatzsteuer zurück. Gleichzeitig müssen sie aber ebenso Vorsteuer zahlen.

Damit ist bereits ersichtlich: Selbstständige können alles absetzen, was sie für ihre Arbeit brauchen. Das kann Hardware wie ein Smartphone oder Notebook sein, Internet- und Telefonkosten, genauso wie Papier oder Kugelschreiber. Das Auto lässt sich bei übermäßig geschäftlicher Nutzung absetzen, genauso wie Sprit- oder Instandhaltungskosten. Selbst eine anteilige Miete und Heizkosten können für ein Arbeitszimmer deklariert werden.

Checkliste: Das können Selbstständige von der Steuer absetzen:

- Abschreibungen

- Arbeitsmittel

- Firmenwagen

- Fahrtkosten

- Arbeitszimmer

- Fortbildung

- Internet und Telefon

- Spenden, Geschenke und Provisionen

- Werbungskosten

- Kranken-, Pflege- und Rentenversicherung

- Kontoführungsgebühren

Über Abschreibungen kann die jährliche Steuerlast reduziert werden, noch bevor es um die tatsächlichen Ausgaben geht. Aber: Bei Abschreibungen werden nie die gesamten Kosten in einem Jahr angerechnet, sondern über mehrere Jahre verteilt.

Was können Arbeitgeber von der Steuer absetzen?

Wer Arbeitnehmer beschäftigt, wird das nur zu gut wissen: Für Mitarbeiter fällt einiges an Lohn- und Lohnnebenkosten an. Die Lohnkosten sind der Beitrag, der an den Arbeitnehmer ausgezahlt wird, die Lohnnebenkosten wiederum sind bspw. die Kosten für Versicherungen und Co. Die Lohn- und Lohnnebenkosten lassen sich für den Arbeitgeber von der Steuer absetzen – zumindest die der festangestellten Mitarbeiter. Bei freien Mitarbeitern lassen sich immerhin die Lohnkosten absetzen. Die Kosten für Leiharbeiter genauso wie für geringfügig Beschäftigte dürfen vollständig als Betriebsausgaben abgesetzt werden.

Hinzu kommen für Arbeitgeber alle betrieblichen Ausgaben, vergleichbar mit denen in der Selbständigkeit. Die sogenannten Werbungskosten umfassen alle Ausgaben, die durch die Arbeit selbst entstehen.

Checkliste: Das können Arbeitgeber von der Steuer absetzen:

- Lohn- und Lohnnebenkosten

- Abschreibungen

- Arbeitsmittel

- Firmenwagen

- Fahrtkosten

- Arbeitszimmer

- Fortbildung

- Internet und Telefon

- Spenden, Geschenke und Provisionen

- Werbungskosten

- Kranken-, Pflege- und Rentenversicherung

- Kontoführungsgebühren

In bestimmten Branchen gibt es weitere Besonderheiten, die nicht immer auf den ersten Blick als absetzbare Ausgaben ersichtlich sind. In den folgenden Absätzen fassen wir die relevantesten Fälle zusammen.

E-Commerce

Wer einen Online-Shop betreibt, hat zunächst die gleichen Möglichkeiten wie Selbstständige oder Arbeitgeber, Betriebsausgaben geltend zu machen. Hinzu kommen besondere Ausgaben, die hauptsächlich ihn betreffen: So lässt sich bspw. der Online-Shop selbst absetzen. Die Software, mit der er entwickelt wurde, die Kosten für die Entwicklung durch einen Dienstleister oder aber die Domain und das Hosting des Online-Shops. Der Shop selbst wird in der Regel über einen Zeitraum von sechs bis acht Jahren abgeschrieben, wogegen E-Commerce-Unternehmen aber vorgehen können.

Liegt bei der Entwicklung des Online-Shops durch einen Dienstleister ein Dienstleistungsvertrag zugrunde, können die Ausgaben sofort als Betriebsausgaben abgesetzt werden. Bei einem Werkvertrag müsste er wiederum als immaterielles Wirtschaftsgut abgeschrieben werden. Aber: Das Finanzamt prüft solche Themen gerne und kann den E-Mail-Verkehr anfordern, um zu ermitteln, um welche Art Auftrag es sich handelt.

Besonders beachtet werden muss im E-Commerce die Möglichkeit, dass Waren im Ausland eingekauft oder im Ausland verkauft werden und dadurch unter Umständen andere Steuersätze angewendet werden müssen. In der Europäischen Union hat mit der Einführung des One-Stop-Shops zwar zuletzt eine Vereinheitlichung stattgefunden, dennoch sollte sich hier genauestens über alle Regelungen informiert werden.

Beratungsunternehmen und Agenturen

Für Berater und Agenturen gilt, was für Selbstständige und Arbeitgeber gilt. Häufiger als in anderen Branchen sind in Beratungsunternehmen und Agenturen Menschen im Homeoffice tätig. Die Kosten für die entsprechende Ausstattung lassen sich absetzen, genauso wie ein Anteil der Miete, der der Größe des Arbeitszimmers entspricht. Letztere Kosten müssen durch den Arbeitnehmer selbst eingereicht werden – das ist aber nur möglich, wenn ihm beim Arbeitgeber kein Arbeitsplatz zur Verfügung steht oder dieser Homeoffice angeordnet hat.

Außerdem besonders relevant für Beratungsunternehmen und Agenturen: Kosten für Dienstreisen. Häufig besuchen Berater und Agenturmitarbeiter ihre Kunden vor Ort oder treffen sie in einer Stadt außerhalb der eigenen Tätigkeitsstätte. Wenn Arbeitgeber die Kosten für die Dienstreisen übernehmen, können sie diese als Betriebsausgaben von der Steuer absetzen.

Technologieunternehmen und IT-Dienstleister

Wenn es um die technische Infrastruktur von Unternehmen geht, sind es besonders Hosting- und Energiekosten die ins Gewicht fallen. Technologieunternehmen und IT-Dienstleister sind bestens mit der Thematik vertraut. Nicht nur die dafür notwendige Hardware, die Internetverbindung oder der Strom sind absetzbar, sondern gleichermaßen die Software, die die Hardware erst zum Arbeiten bringt.

Sind Arbeitnehmer nicht im Büro, sondern von unterwegs aus für Technologieunternehmen und IT-Dienstleister tätig, haben sie häufig mit hohen Telefon- und Internetkosten zu rechnen, da sie aus der Distanz auf Hostingumgebungen mit großen Datenmengen zugreifen müssen. Arbeitgeber können diese Kosten der Mitarbeiter übernehmen und als Betriebsausgaben steuerlich absetzen.

Was kann man pauschal von der Steuer absetzen?

Nicht für alle steuerrechtlich relevanten Ausgaben gibt es Rechnungen, die eingereicht werden können. Stattdessen gibt es für gewisse Kostenarten Pauschalen, die sich für die Steuer ansetzen lassen.

Fahrtkostenpauschalen

Für Fahrtkosten gilt grundsätzlich: Ist eine Rechnung vorhanden, kann diese abgesetzt werden. Das gilt beispielsweise für Flüge, Fahrten mit Bus und Bahn oder mit dem Taxi. Eine Tankrechnung wiederum lässt sich nur absetzen, wenn es sich um einen Firmenwagen handelt. Wer mit dem Privatfahrzeug unterwegs ist, kann sich gewisse Fahrtkostenpauschalen zunutze machen.

Mit der Kilometerpauschale können Dienstreisen mit dem Privat-Pkw mit 30 Cent pro Kilometer steuerlich abgesetzt werden, für Motorräder und Co. gilt eine Pauschale von 20 Cent. Bei hochwertigen Autos rechnet sich besonders der Kilometersatz: Dabei werden alle laufenden Kosten des Pkw am Jahresende zusammengerechnet und schließlich durch die Anzahl der zurückgelegten Kilometer dividiert. Die Pendlerpauschale kommt nicht auf Dienstreisen, sondern auf dem Weg von Zuhause zur Arbeit zum Tragen: Bis 20 Kilometer liegt sie bei 30 Cent pro Kilometer, ab 21 Kilometer bei 35 Cent – aber: nur für einen Weg.

Verpflegungsmehraufwand

Eine andere Pauschale, die bei Dienstreisen zum Tragen kommt, ist der Verpflegungsmehraufwand. Er kann steuerlich abgesetzt werden, sobald eine Dienstreise länger als acht Stunden dauert und hat die Aufgabe, die Verpflegung des Reisenden zu sichern. Auf einer mehrtägigen Reise kann eine Pauschale von 28,- EUR für jeden vollen Tag angesetzt werden und für den Tag der An- und Abreise jeweils 14,- EUR. Dienstreisen, die zwischen acht und 24 Stunden dauern, führen zu einer Pauschale von ebenfalls 14,- EUR. Im Ausland variieren die Pauschale je nach Reiseziel.

Aber: Ist beispielsweise in den Übernachtungskosten das Frühstück schon inklusive, müssen 20 Prozent vom Verpflegungsmehraufwand des jeweiligen Tages abgezogen werden. Bei Mittag- oder Abendessen sind es jeweils 40 Prozent.

Werbungskostenpauschale

Außerdem häufig abgesetzt wird die sogenannte Werbungskostenpauschale. Diese gilt für Arbeitnehmer und bezieht sich auf beruflich bedingte Kosten – zum Beispiel für Bewerbungen, Arbeitskleidung oder die tägliche Fahrt zur Arbeit. Der Pauschbetrag liegt bei 1.000,- EUR, die jedem Arbeitnehmer am Jahresende automatisch angerechnet werden – ganz gleich, ob etwaige Kosten tatsächlich angefallen sind oder nicht.

Moss: Die Ausgabenlösung für mehr steuerliche Freiheiten

Glücklicherweise lassen sich viele Ausgaben von der Steuer absetzen, um so die Steuerlast zu senken und am Ende des Jahres mehr Kapital übrig zu behalten. Aufgrund der Vielseitigkeit und der möglicherweise großen Anzahl der absetzbaren Ausgaben ist es aber gar nicht immer so einfach, den Überblick zu behalten.

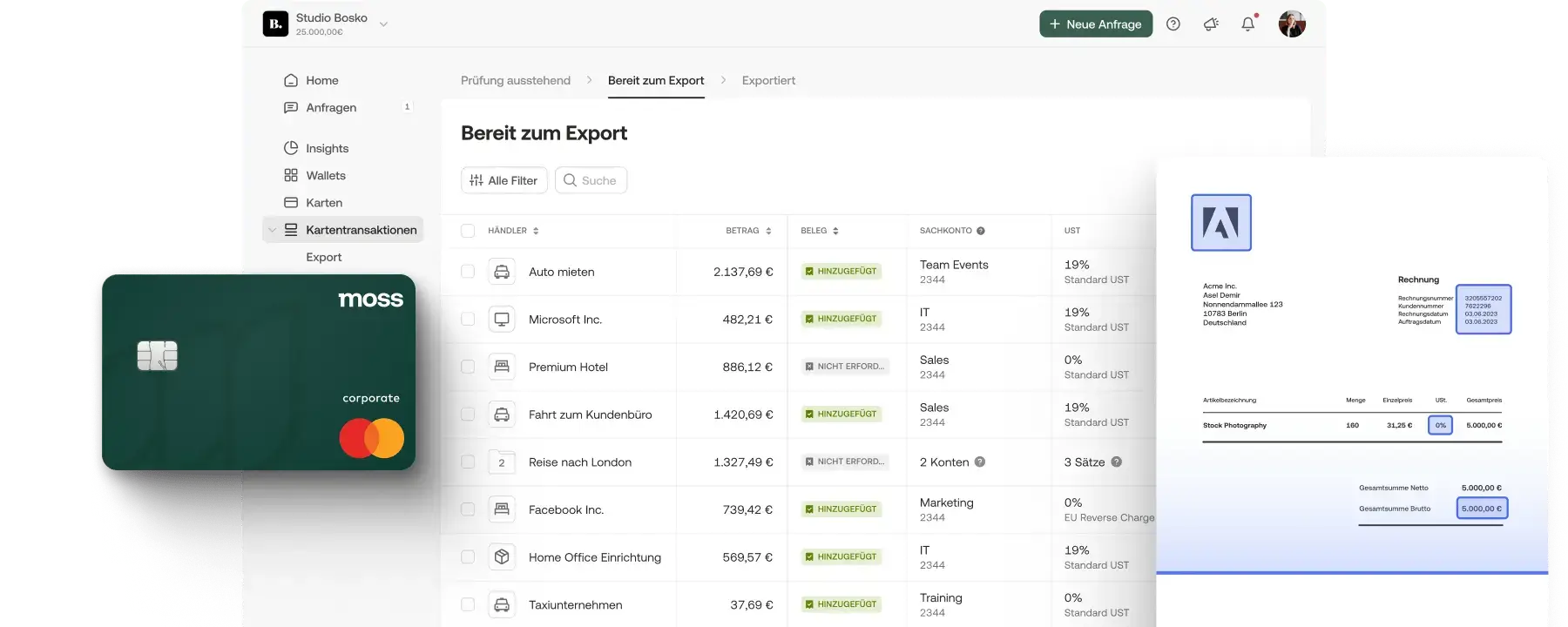

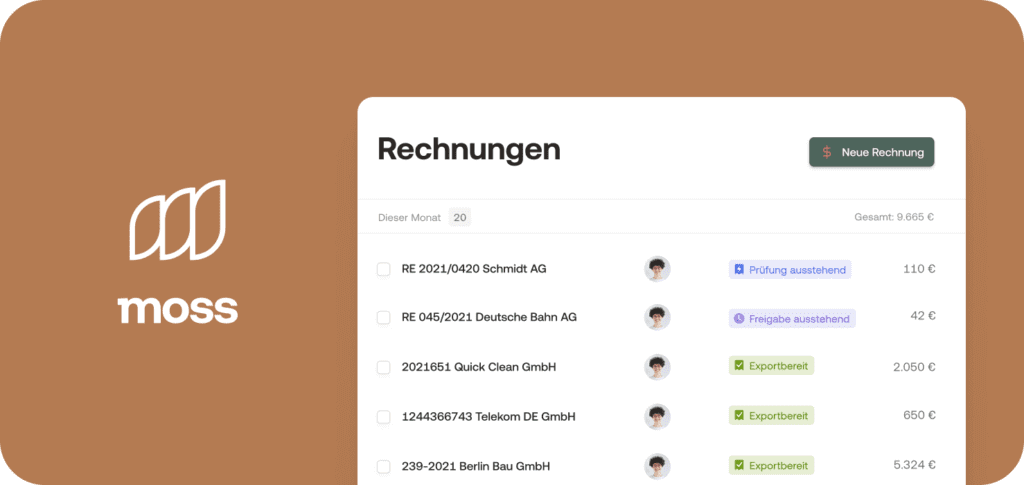

Moss hilft Unternehmen dabei, alle Ausgaben an einem Ort zu sammeln, zu verwalten und für die Steuererklärung vorzubereiten. Wann immer eine Ausgabe getätigt wird, kann dafür eine virtuelle Kreditkarte beantragt werden. Entweder beantragen Mitarbeiter Karten, die dann von Admins (meist Finanzverantwortliche oder Abteilungsleiter) in Moss bestätigt werden, oder Admin erstellen Karten und weisen diese dann einer bestimmten Person zu.

Bereits bei der Erstellung der Karte werden Limit und Verwendungszweck festgelegt, und auch, ob es sich um eine einmalige oder um eine wiederkehrende Zahlung handelt. Das gewährleistet maximale Transparenz und Sicherheit.

Ist die Karte erstellt und die Zahlung getätigt muss lediglich noch der Beleg hochgeladen werden – ein Photo des Beleg mit dem Smartphone oder Drag & Drop einer PDF-Datei sind hierbei völlig ausreichen. Und am Monatsende werden mittels DATEV-Schnittstelle alle Zahlungen samt Beleg einfach in die Buchhaltungssoftware exportiert. That’s it.

Das spart nicht nur der Buchhaltung Zeit, sondern gibt gleichzeitig dem Controlling die Möglichkeit, alle Kosten im Blick zu behalten und die finanzielle Situation für das Management transparent abzubilden. So kann dieses kluge Entscheidungen für die Zukunft des Unternehmens treffen. Durch den Einsatz von Firmenkarten müssen Arbeitnehmer gleichzeitig keine Ausgaben mehr vorstrecken und können diese stattdessen sofort über den Arbeitgeber bezahlen, der sie wiederum als Betriebsausgaben absetzen kann. Das spart Zeit und Stress.

Mit Moss lassen sich Eingangsrechnungen und Ausgaben ganzheitlich managen – sodass keine abzugsfähigen Kosten bei der Steuererklärung mehr vergessen werden. So sparen Unternehmen Steuern – und haben mehr Kapital für das, was sie nach vorne bringt.

FAQ

Privat können Arbeitnehmer eine Vielzahl von Kosten von der Steuer absetzen: Ausgaben für die Gesundheit, für das Homeoffice, für Dienstreisen, für den Weg zur Arbeit, für Versicherungen und Kfz-Steuer, für Spenden oder für Dienstleistungen im Haushalt. Außerdem lassen sich Werbungskosten für Arbeitsmittel wie Arbeitskleidung, Bewerbungen oder Fortbildungen absetzen.

Als Selbstständiger lassen sich Abschreibungen von der Steuer absetzen, darüber hinaus Arbeitsgeräte wie Notebook oder Smartphone, Gesundheitskosten, Reisekosten, Kosten für Versicherungen und Kfz-Steuer, Altersvorsorge, Internet und Telefon, sowie Firmenwagen oder Kontoführungsgebühren. Außerdem kann optional die Umsatzsteuer eingespart werden. Dafür ist aber ebenfalls die Zahlung der Vorsteuer notwendig.

Zusätzlich zu den üblichen betrieblichen Ausgaben, die Selbstständige bzw. Unternehmen absetzen können, können Arbeitgeber die Lohnkosten, sowie die Lohnnebenkosten ihrer festangestellten Mitarbeiter absetzen. Bei freien Mitarbeitern sind ausschließlich die Lohnkosten steuerlich absetzbar. Arbeitgeber können außerdem die Reisekosten oder andere Pauschalen für ihre Angestellten übernehmen und schließlich absetzen.

Nicht für alle Ausgaben gibt es Rechnungen: Verschiedene Positionen lassen sich deshalb pauschal absetzen. Dazu zählen beispielsweise Fahrtkosten, wie Kilometersatz, Pendler- oder Kilometerpauschale – und genauso der Verpflegungsmehraufwand, der bei Dienstreisen ins In- und Ausland fällig wird und die Verpflegung vor Ort finanziell entlasten soll.

Ohne Belege lassen sich Pauschalen wie Fahrtkosten oder Verpflegungsmehraufwand von der Steuer absetzen. Aber: Auch Ausgaben, für die eigentlich Belege vorgelegt werden müssen, können in Ausnahmefällen abgesetzt werden. In diesem Fall muss ein Eigenbeleg verfasst werden, der die Kosten glaubwürdig und transparent aufschlüsselt, falls der Originalbeleg vergessen oder verlegt wurde.

In Deutschland gilt bei der Einkommensteuer der Höchstsatz von 42 Prozent. Ab einem Einkommen von 254.447,- EUR für Singles gilt die Reichensteuer, wodurch 45 Prozent an Steuern fällig werden. Im internationalen Vergleich zählt Deutschland damit zu den Hochsteuerländern, insbesondere aber in Skandinavien sind die Steuern noch deutlich höher.