Das Verrechnungskonto verschafft Überblick in der Buchhaltung: Die Aufgabe des Hilfskontos ist es, Zahlungen nachvollziehbar zu machen – insbesondere für große Unternehmen kann sein Einsatz sinnvoll sein. Unser Guide verrät, um was es sich bei einem Verrechnungskonto genau handelt, wie es sich praktisch in die Buchhaltung integrieren lässt und mit welcher Alternative Unternehmen Zeit sparen können.

Was ist ein Verrechnungskonto?

Die Aufgabe des Verrechnungskontos ist es in erster Linie, die Verbuchung von Geldsummen zu vereinfachen. Es handelt sich dabei nicht um ein klassisches Konto, das zum Bezahlen und Empfangen von Geld verwendet wird, sondern um ein sogenanntes Hilfskonto, das letztlich die Buchhaltung übersichtlicher machen soll. Das Verrechnungskonto ist nur im Hintergrund aktiv und wird immer wieder ausgeglichen – dient es ja nur der Verwaltung des Geldes. Die tatsächlichen Einnahmen und Ausgaben des Unternehmens werden über andere Konten abgewickelt.

Von Vorteil ist das Verrechnungskonto insbesondere für große Unternehmen mit mehreren Gesellschaftern, um den Zahlungsverkehr nachvollziehbar zu gestalten. Wenn beispielsweise ein Mitarbeiter auf einer Dienstreise Ausgaben wie einen Flug, ein Geschäftsessen oder die Teilnahme an einer Veranstaltung auslegt, wird er sich über eine Spesenabrechnung das entsprechende Budget erstatten lassen. Durch den Einsatz des Verrechnungskontos wird hier bei der Rückbuchung sichtbar, wer das Geld zu welchem Zweck empfangen hat.

Dank des Verrechnungskontos kann außerdem nachvollzogen werden, ob, wann und wofür jemand private Ausgaben über das Unternehmen abgewickelt hat – sodass unrechtmäßige Zahlungen schnell auffallen.

Rechtliche Grundlagen für das Verrechnungskonto

Die sogenannten Grundsätze ordnungsgemäßer Buchführung (kurz GoB) schreiben vor, dass Geschäftsvorfälle vollständig erfasst werden müssen. Das wird im § 239 Abs. 2 HGB des Handelsgesetzbuches und § 146 Abs. 1 AO der Abgabenordnung bestimmt. Alle Zahlungen und Vorgänge, die einen Einfluss auf das Vermögen des Unternehmens haben, müssen demzufolge lückenlos erfasst und dokumentiert werden. Das Verrechnungskonto als Hilfskonto dient dem Zweck, diese Dokumentation zu gewährleisten und Fehler aufzudecken, bevor sie außerhalb der Firma, beispielsweise beim Finanzamt, auffallen.

Das wird über Verrechnungskonten abgerechnet

Insbesondere Geschäftsvorgänge, die zu zwei unterschiedlichen Belegen führen, werden häufig über ein Verrechnungskonto verbucht. Das gilt beispielsweise für durchlaufende Posten.

Welche Buchungen finden über das Verrechnungskonto statt?

- durchlaufende Posten

- Zahlungen mit Kreditkarte

- Zahlungen von Kasse an Bank

Einnahmen und Ausgaben, die ein Unternehmen für eine andere Partei einnimmt oder ausgibt, werden über das Verrechnungskonto abgewickelt. Sie beeinflussen weder den Gewinn noch den Verlust, da sie jeweils an die dritte Partei weitergegeben werden – dadurch beeinflussen sie das Vermögen des Unternehmens nicht. Für einen Jahresabschluss müssen solche durchlaufenden Kosten auf einem separaten Verrechnungskonto erfasst werden, um die lückenlose Dokumentation der Geschäftsvorgänge gewährleisten zu können.

Wer mit einer Kreditkarte zahlt, erhält automatisch immer zwei Belege: den Nachweis für die Zahlung selbst und zu einem späteren Zeitpunkt die Abbuchung des Betrags vom Geschäftskonto. Durch das Verrechnungskonto kann an dieser Stelle sichergestellt werden, dass dieser Vorgang nur einmal in der Bilanz verbucht wird – und beide Geldbewegungen dennoch nachvollziehbar bleiben.

Die Einzahlung von Bargeld bei der Bank wird im ersten Schritt als Ausgabe der Kasse erfasst. Für die Zeit, die es dauert, bis das Geld schließlich als Gutschrift bei der Bank verbucht wird, wird die Ausgabe über das Verrechnungskonto erfasst. Sobald die Gutschrift stattgefunden hat, wird das Verrechnungskonto entsprechend wieder ausgeglichen. Für Bargeldabhebungen gilt der gleiche Prozess – nur umgekehrt.

Verrechnungskonto für die Buchhaltung

Handelsgesellschaften und unter gewissen Voraussetzungen ebenso Selbständige sind zur doppelten Buchführung verpflichtet. In der Bilanz werden hier Einnahmen und Ausgaben gegenübergestellt. Für die Buchführung bedeutet das eine Unterscheidung in Soll und Haben: vereinfacht ausgedrückt das Soll als Minus gegenüber dem Haben als Plus. Insbesondere bei der Umsatzsteuer spielen diese eine Rolle und zeigen auf, wie viel Vorsteuer ein Unternehmen bereits bezahlt hat und wie viel Umsatzsteuer es dem Finanzamt noch leisten muss.

Das Verrechnungskonto ist in diesem Fall ideal, um einen Überblick über die ein- und ausgehenden Zahlungen zu wahren. So können Fehler und Mehr- oder Minderzahlungen vermieden werden.

Sonderfall GmbH: Was ist ein Gesellschafter-Verrechnungskonto?

Das Gesellschafter-Verrechnungskonto ist eine besondere Form des Verrechnungskontos und ist nur bei einer GmbH relevant: Speziell hier kommt es nämlich häufig vor, dass die Geschäftsführer dem Unternehmen Gelder auslegen oder anders herum das Unternehmen dem Gesellschafter private Zahlungen leistet. Bezahlt einer der Gesellschafter-Geschäftsführer beispielsweise das Essen mit einem Kunden von seinem privaten Girokonto, schuldet das Unternehmen ihm die Summe. Sie wird nun als Verbindlichkeit verbucht.

Die jeweiligen Summen werden auf einem Gesellschafter-Verrechnungskonto gegengerechnet. So wird vermieden, dass es zu einer verdeckten Gewinnausschüttung kommt, wenn das Soll und Haben nicht ausgeglichen werden.

Verrechnungskonto mit einem Beispiel

Wie eingangs bereits erwähnt, sind Verrechnungskonten besonders dort sinnvoll, wo Transaktionen zu zwei Belegen führen. Das ist bei durchlaufenden Posten, Kreditkartenzahlungen oder Zahlungen von der Kasse an die Bank der Fall.

Beispiel für durchlaufenden Posten beim Verrechnungskonto

Immer, wenn Unternehmen Gelder für eine dritte Person einnehmen und schließlich weitergeben, handelt es sich um einen durchlaufenden Posten. Klassische Beispiele sind die Einnahme von TÜV-Gebühren vom Fahrschüler durch die Fahrschule, Werbeanzeigenbudget vom Kunden durch die Agentur oder Gelder vom Mandanten durch den Rechtsanwalt. In all diesen Fällen wird durch die Zahlung nicht der Einnehmende vergütet – vielmehr nimmt er die jeweiligen Summen nur an, um sie schließlich wieder an eine andere Partei weiterzugeben.

Für die Buchhaltung bedeutet das: Obwohl durchlaufende Posten bei der Bilanz keine Rolle spielen, müssen Geldzu- und -abflüsse jederzeit nachvollziehbar sein. Wird der durchlaufende Posten auf der Aktivseite erfasst, muss der Unternehmer einen Passivposten auf der Gegenseite bilden. Die Beträge bucht er auf den Konten „Durchlaufende Posten“ 1590 (SKR 03) oder 1370 (SKR 04) – das Gegenkonto ist beispielsweise die Bank. Im gleichen Zuge entsteht auf der Soll-Seite eine Forderung gegenüber der Person, für die er Geld verauslagt hat. Das Gegenkonto ist „Durchlaufender Posten“.

Verrechnungskonten: Beispiel für Kreditkartenzahlungen

Kreditkartenzahlungen erfordern ebenfalls ein Verrechnungskonto. Warum? Bei einer Kreditkartenzahlung gibt es jeweils zwei Belege für nur einen Geschäftsvorgang. Wird beispielsweise ein Drucker bestellt, gibt es zunächst einen Beleg für die Bezahlung des Druckers mit Hilfe der Kreditkarte. Aber: Erst am Monatsende wird der Betrag vom Geschäftskonto eingezogen und verrechnet – und es kommt zu einer weiteren Buchung. Der Drucker wurde aber natürlich nicht zweimal bezahlt, obwohl es zwei Belege dazu gibt. Ein Verrechnungskonto hilft hier, den Überblick zu behalten.

Umsätze mit der Kreditkarte werden im Idealfall über eigene Verrechnungskonten im Soll verbucht (bspw. die Konten SKR 03 bzw. SKR 04: 1361 / 1461 „Geldtransit MasterCard“) und als Gegenkonto im Haben das entsprechende Erlöskonto.

Das Zwischenkonto wird durch die Gutschrift der Kreditkartenorganisation ausgeglichen – die Buchung erfolgt im Haben, Gegenkonto im Soll ist das Bankkonto. Selbiges gilt für Abzüge und Gebühren der Kreditkartenorganisation.

Beispiel für Bargeldeinzahlungen beim Verrechnungskonto

Für Bargeldeinzahlungen von der Kasse auf die Bank gilt: Die Ausgabe wird in der Kasse mit dem Tag der Einzahlung als Barausgabe erfasst. Auf dem Bankkonto selbst wird diese Zahlung jedoch erst Tage später verbucht. Aufgrund dieses zeitlichen Unterschieds sollte die Zahlung erstmal über das Konto „Geldtransit“ als Eingang verbucht werden – bis der Prozess abgeschlossen und das Geld eingegangen ist.

Die Gutschrift wird auf das Konto SKR 03 / SKR 04: 1360 / 1460 im Haben (Eingang Bank, Ausgang Geldtransit) verbucht und innerhalb der wenigen Tage des Geldtransfers ausgeglichen. Für Bargeldabhebungen gilt der umgekehrte Weg.

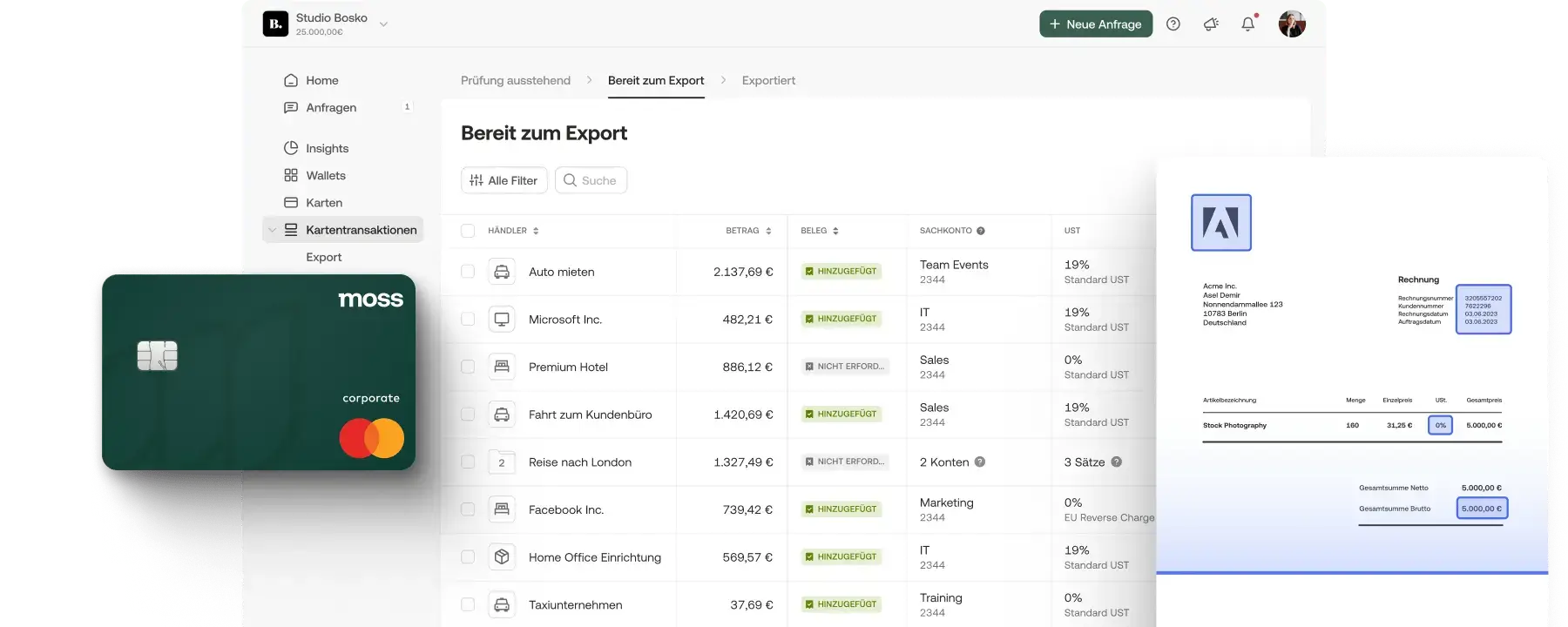

Moss: Verrechnungskonto vereinfacht

Verrechnungskonten helfen dabei, den Überblick über Zahlungsvorgänge im Unternehmen zu wahren und gleichzeitig diejenigen dokumentieren zu können, die keinen Einfluss auf die Bilanz nehmen – Zahlungen, die sich ausgleichen, wie durchlaufende Posten.

Wer sich die Zeit und Mühe sparen möchte, Verrechnungskonten anzulegen und zu pflegen, kann auf die Ausgabenlösung von Moss zurückgreifen: Hier werden alle Ausgaben digital erfasst und den richtigen Kostenstellen zugewiesen. Alle Geschäftsvorgänge im Unternehmen werden lückenlos dokumentiert.

Über den Einsatz von Firmenkreditkarten können die sonst typischen Auslagen von Gesellschaftern und Mitarbeitern vermieden werden – stattdessen wird der Betrag vom Geschäftskonto bezahlt und am Monatsende direkt der Zahlung zugewiesen. Somit wird die Zahlung ausgeglichen – ohne dass in der Buchhaltung entsprechende Konten im Soll und Haben angelegt und miteinander verrechnet werden müssen. Über eine DATEV-Schnittstelle können alle Geschäftsvorgänge sofort und übersichtlich dem Steuerberater oder den Finanzbehörden mitgeteilt werden, ohne langwieriges Sortieren und Aufbereiten von Belegen durch die Buchhaltung.

Die Ausgabenlösung von Moss stellt sicher, dass Buchhaltung und Finanzen von Unternehmen übersichtlich und transparent bleiben, viele Prozesse automatisiert ablaufen und so nicht nur Zeit sparen, sondern ebenso die Fehleranfälligkeit reduzieren.

FAQs

Ein Verrechnungskonto ist ein Hilfskonto, über das keine Einnahmen oder Ausgaben abgewickelt wird, sondern vielmehr dem Zweck dient, Zahlungen übersichtlicher zu machen. Dadurch soll vermieden werden, dass es in der Buchhaltung zu Fehlern kommt und Einnahmen oder Ausgaben vergessen werden. Besonders für durchlaufende Posten, Kreditkartenzahlungen und Bargeldeinzahlungen ist das Verrechnungskonto sinnvoll.

Verrechnungskonten verschaffen Firmen einen guten Überblick über Zahlungsvorgänge im Unternehmen und stellen sicher, dass alle Einnahmen und Ausgaben korrekt erfasst werden. Sie haben keine Auswirkung auf die Bilanz, erhöhen aber die Transparenz und reduzieren damit die Fehleranfälligkeit im Buchen von Zahlungsvorgängen. Insbesondere in der GmbH ist die Nutzung von Verrechnungskonten für die Gesellschafter hilfreich. Ein Verrechnungskonto ist insbesondere in drei Fällen sinnvoll: bei durchlaufenden Posten, bei Kreditkartenzahlungen oder beim Einzahlen von Bargeld aus der Kasse an die Bank. Überall, wo ein Geschäftsvorgang zwei Belege zur Folge hat, ist das Verrechnungskonto ein sinnvoller Ort, um die Zahlungen zu erfassen und sicherzustellen, dass Soll und Haben ausgeglichen wird.

Verrechnungskonten helfen in der Buchhaltung insbesondere dabei, die Transparenz zu erhöhen und Zahlungen im Blick zu behalten, für die noch Ausgleichszahlungen erforderlich sind – wenn beispielsweise Gelder ausgelegt werden.

Das Verrechnungskonto selbst ist nicht verpflichtend, wohl aber, dass alle Geschäftsvorgänge vollständig erfasst werden – ebenso solche, die keine direkte Auswirkung auf die Bilanz des Unternehmens haben. Verrechnungskonten helfen hierbei.