Hier ein Tankbeleg, da eine Hotelrechnung und wieder woanders eine Restaurantquittung: Wer sich auf Dienstreise befindet, ist gut beraten, alle dort entstehenden Kosten nachweisen zu können und sämtliche Belege aufzubewahren. Wir erklären, welche Ausgaben Arbeitnehmer und Unternehmen absetzen können, wie man sie geltend macht und gleichzeitig einen Schlussstrich unter den chaotischen Papierkram zieht.

Was sind Reisekosten?

Reisekosten sind der Definition nach Aufwendungen für beruflich oder betrieblich bedingte Reisen. Entsprechende Aufwendungen können als Betriebsausgaben abgesetzt werden und dem Unternehmen steuerliche Vorteile bringen. Zu den Reisekosten zählen nicht nur die Fahrt- oder Flugkosten selbst, sondern ebenso für den Aufenthalt vor Ort sowie die Verpflegung und Übernachtung während der Reise und die Übernachtung.

Letztlich also alle Ausgaben, die entstehen, um die Reise durchführen zu können – denn ohne ausreichend Schlaf und Nahrung ist der Körper nicht in der Lage, die Reise zu bestreiten. Anderweitige Ausgaben während der Dienstreise, die aber nicht ihrer Durchführung dienen, können dementsprechend nicht als Reisekosten geltend gemacht werden.

Die Reisekosten deiner Angestellten übernehmen und verwalten

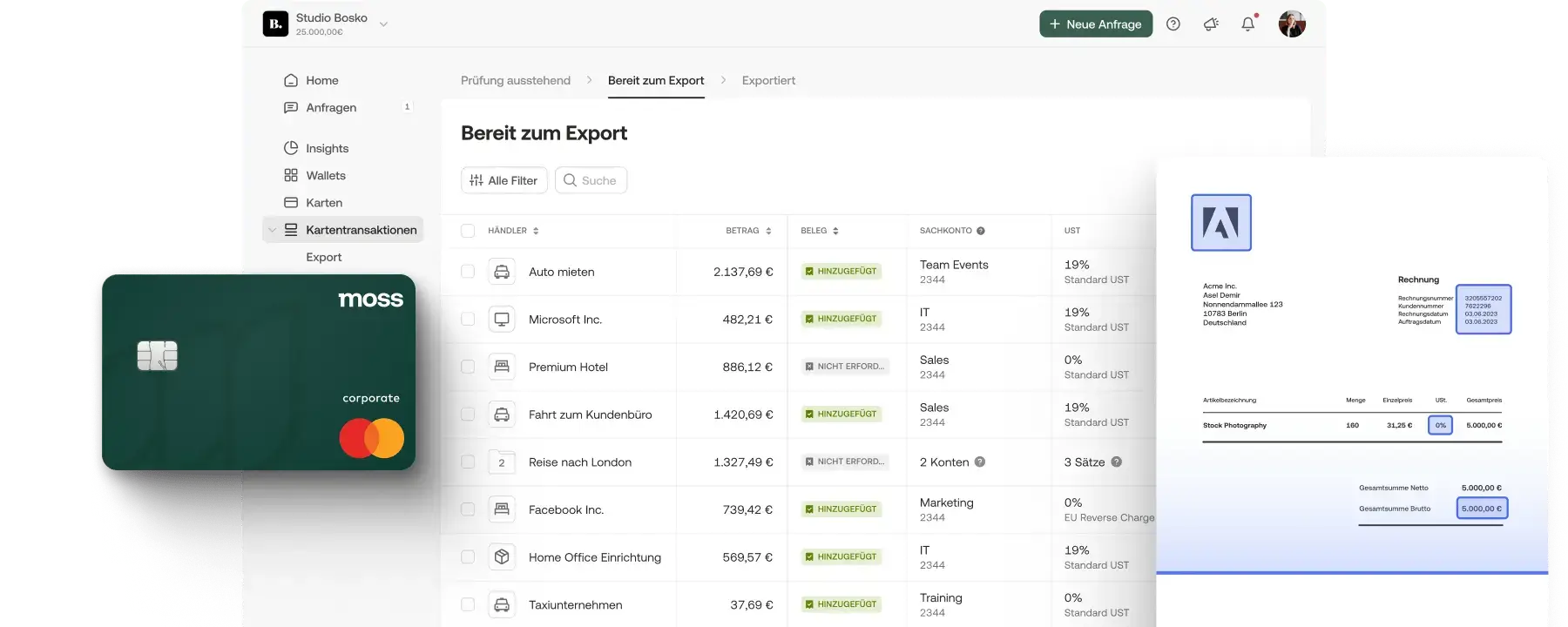

Die Regelungen zu den Reisekosten gelten für Arbeitnehmer genauso wie für Arbeitgeber. Mit Moss entlasten wir deine Mitarbeiter, indem sie ihre Reisekosten nicht erst auslegen müssen, sondern direkt mit passenden Mitarbeiterkarten bezahlen können. Alle Belege können mit wenigen Klicks in unserem Tool hinterlegt werden, sodass alle Buchungen transparent, nachverfolgbar und bereit für den Monatsabschluss sind. Dabei behältst du jederzeit die volle Kontrolle über die Ausgaben deiner Angestellten. Wie das im Detail funktioniert, erklären wir im weiteren Verlauf dieses Ratgebers.

Welche Voraussetzungen gelten für Dienstreisekosten?

Beim Thema Reisekosten absetzen gelten bestimmte Voraussetzungen. Um die Reisekosten steuerlich geltend zu machen, muss zunächst gewährleistet sein, dass es sich auch wirklich um eine Dienstreise handelt. Von einer Dienstreise wird gesprochen, wenn man beruflich oder betrieblich bedingt außerhalb der Wohnung und der ersten Tätigkeitsstätte tätig ist. Die erste Tätigkeitsstätte ist dabei der regelmäßige Arbeitsplatz. Muss ein Mitarbeiter aber zu Kunden, Partnern oder Lieferanten fahren, andere Niederlassungen besuchen, berufliche Termine wahrnehmen, an Veranstaltungen zur Weiterbildung teilnehmen oder Erledigungen für den Betrieb machen, handelt es sich dabei um Dienstreisen.

All diese Ausgaben und Aufwände müssen dokumentiert werden – auch Fahrten, für die keine direkten Belege vorliegen. Ein Fahrtenbuch kann helfen, den Anlass einer Reise festzuhalten, zusätzlich zu Tank-, Hotel- oder Restaurantrechnungen.

Welche Reisekosten kann man absetzen?

Wie schon vorab festgehalten, ist „Reisekosten“ nur ein Oberbegriff für unterschiedliche Arten von Ausgaben, die eine Reise betreffen. Im Folgenden erklären wir im Detail, welche Kosten dazu zählen.

Reisekosten bestehen aus:

- Fahrtkosten und Fahrtnebenkosten

- Verpflegungsmehraufwand

- Übernachtungskosten

- Reisenebenkosten?

Fahrtkosten und Fahrtnebenkosten

Es gibt viele unterschiedliche Möglichkeiten, Fahrtkosten bei einer Geschäftsreise geltend zu machen. Abhängig ist das unter anderem von der Art der Fortbewegung. Die Kosten, die bei der Reise mit dem Dienstwagen entstehen, gelten als Betriebsausgaben: Tankbelege, Reparaturen oder die Reinigung in der Waschanlage können einfach beim Finanzamt eingereicht und entsprechend abgerechnet werden.

Arbeitnehmer, die mit dem Privatfahrzeug unterwegs sind, können eine Kilometerpauschale von 0,30 Euro geltend machen, wenn sie einen Pkw nutzen, oder 0,20 Euro bei der Fahrt mit Motorrad, Motorroller oder ähnlichem. Das gilt nicht nur für große Reisen, sondern ebenso für die beruflich bedingte Fahrt zum Elektromarkt – auch vermeintlich kurze Strecken summieren sich auf Dauer.

Eine Alternative zur Kilometerpauschale stellt der für das jeweilige Fahrzeug geltende Kilometersatz dar. Dabei muss der Fahrer die gesamten Kosten, die für ein Jahr für die Nutzung des privaten Pkws anfallen, sammeln, addieren und schließlich durch die Anzahl der Kilometer teilen, die vor einem beruflichen Hintergrund zurückgelegt wurden. Zu den Kosten, die hier miteinander verrechnet werden dürfen, zählen:

- Abschreibung

- Kraftstoff

- Miete für Garage oder Stellplätze

- Reparaturen

- Steuern

- Versicherung

- Wartung

- Zinsen

Sowohl bei der Kilometerpauschale als auch bei dem Kilometersatz muss der Fahrer ein Fahrtenbuch führen. Der Kilometersatz ist besonders bei hochwertigen Fahrzeugen lukrativ und finanziell zu bevorzugen – aber auch mit mehr Aufwand verbunden.

Über die Fahrten mit anderen Fortbewegungsmitteln wie beispielsweise Flugzeug, Zug oder Taxi werden vom jeweiligen Betreiber Belege ausgestellt, die später als Grundlage für das Einreichen beim Finanzamt dienen.

Neben den Fahrtkosten, die der Fortbewegung dienen, kannst du noch weitere geltend machen: die sogenannten Fahrtnebenkosten. Dazu zählen Park- und Mautgebühren, Putzmittel fürs Auto oder andere Verbrauchsstoffe.

Reisekosten-Pauschale für Verpflegungsmehraufwand

Wenn Arbeitnehmer, Selbständige oder Unternehmer auf Dienstreisen essen gehen, dürfen sie diese Kosten nicht als Betriebsausgaben absetzen. Ausnahmen bilden hier gemeinsame Geschäftsessen mit Kunden, Partnern, Lieferanten oder ähnlichen. Für die Eigenverpflegung dürfen ausschließlich Pauschalen angesetzt werden, der sogenannte Verpflegungsmehraufwand. Dieser ist abhängig von Ort und Länge der Dienstreise.

Pauschbeträge für Verpflegungsmehraufwand

Im Inland gilt seit 2020 für Dienstreisen: Für eine Abwesenheit von mehr als acht, aber weniger als 24 Stunden wird ein Pauschbetrag von 14 Euro pro Tag angesetzt. Bei mehr als 24 Stunden können 28 Euro für jeden vollen Tag angesetzt werden. Für den jeweiligen Tag der An- und Abreise gilt eine Pauschale von 14 Euro. Dabei spielt die Anzahl der Stunden wiederum keine Rolle.

Pauschbeträge im Inland in der Übersicht:

- Tag der Anreise bei mehrtägiger Dienstreise: 14 Euro

- Tag der Abreise bei mehrtägiger Dienstreise: 14 Euro

- Dienstreise mit einer Länge von acht bis 24 Stunden: 14 Euro

- jeder volle Tag bei einer Dienstreise von mehr als 24 Stunden: 28 Euro

Bei Dienstreisen ins Ausland gelten unterschiedliche Pauschbeträge je nach Reiseland.

Reisekosten berechnen: Beispielrechnung für den Verpflegungsmehraufwand

Im Folgenden schauen wir uns einmal eine Beispielrechnung für den Verpflegungsmehraufwand an. In diesem Fall ist der Unternehmer Max Mustermann für fünf Tage auf einer Dienstreise in Berlin.

Tag 1: Der Tag der Anreise wird mit 14 Euro vergütet, unabhängig davon, um welche Zeit diesem Tag die Reise begonnen wurde..

Tag 2 bis 4: Die drei folgenden Tage verbringt Mustermann vollständig in Berlin. Für jeden vollen Tag wird ein Pauschbetrag von 28 Euro angesetzt. Insgesamt ergibt sich daraus dementsprechend ein Betrag von 84 Euro.

Tag 5: Am Tag der Abreise liegt der Pauschbetrag wieder bei 14 Euro

Werden die Beträge entsprechend addiert, ergibt sich ein Gesamtbetrag von 112 Euro. Eine Ausnahme gilt es zu beachten: Wenn in den Übernachtungen jeweils Frühstück inklusive ist, werden 20 Prozent der vollen Pauschale von 28 Euro abgezogen – in unserem Beispiel also 5,60 Euro. Das gilt auch für den Tag der Abreise, sodass hier nicht 14 Euro angesetzt werden können, sondern nur 8,40 Euro. Werden weitere Mahlzeiten wie Mittag- und Abendessen ebenfalls vom Arbeitgeber übernommen, zum Beispiel, weil sie in der Hotelrechnung inklusive sind, werden dafür jeweils 40 Prozent des vollen Pauschbetrags abgezogen.

Übernachtungskosten

Übernachtungskosten entstehen, wenn du oder deine Mitarbeiter auf einer Reise auswärts übernachten müssen und dazu zum Beispiel ein Hotelzimmer oder, bei längeren Reisen, ein Appartement mieten. Um diese Kosten abzusetzen, müssen sie durch Belege in Form von Rechnungen nachvollziehbar sein. Arbeitnehmer haben alternativ die Möglichkeit, eine Pauschale für die Übernachtungskosten absetzen zu können. Pro Übernachtung liegt diese bei 20 Euro. In den meisten Fällen ist dies aber nicht relevant, da die Arbeitgeber die entsprechenden Rechnungen vollumfänglich übernehmen.

Unternehmer müssen beachten, dass sie nur direkte Übernachtungskosten geltend machen dürfen, nicht aber die Übernachtungspauschale. Die Übernachtungskosten sind zu einem Satz von 7 Prozent vorsteuerabzugsfähig.

Reisenebenkosten

Ein weiterer, umfangreicher Posten sind die Reisenebenkosten. Dazu zählen alle Kosten, die nicht direkt mit dem Erreichen des Zielortes in Verbindung stehen, aber dennoch beruflich notwendig und erforderlich für eine erfolgreiche Dienstreise sind.

Reisenebenkosten sind zum Beispiel:

- Taxi- oder Shuttle-Services am Zielort

- Mautgebühren

- Reisegepäckversicherung

- Gepäckaufbewahrung

- Parkgebühren

- selbstbezahlte Verpflegung

- Trinkgeld

- zusätzliche Hotelkosten wie WLAN-Nutzung

- Telefonkosten

- Eintrittskarten für berufliche Veranstaltungen

Unternehmen können beim Absetzen der Reisenebenkosten einen Vorsteuerabzug in Höhe von 19 Prozent vornehmen. Arbeitnehmer haben die Möglichkeiten, die Kosten zum Beispiel direkt mit Firmenkreditkarten für Mitarbeiter zu zahlen, um sich im Anschluss an die Dienstreise nicht selbst um die steuerlichen Angelegenheiten kümmern zu müssen. Durch intelligente Tools können Aufwand für Mitarbeiter und Arbeitgeber reduziert werden.

Reisekosten, die man nicht absetzen kann

Nicht alle Kosten, die mit einer Reise verbunden sind, können auch abgesetzt werden. Sogenannte Repräsentationsaufwendungen wie Geschenke für Geschäftspartner zählen ab einem Wert von 35 Euro zu den nicht abzugsfähigen Reisekosten.

Darüber hinaus lassen sich nur solche Kosten absetzen, die auch nachweisbar sind – abgesehen von Pauschbeträgen. Belege, die nachträglich und erst längere Zeit nach dem Entstehen der Kosten ausgestellt werden, erkennt das Finanzamt häufig nicht an.

Reisekosten absetzen: So spart man bei der Steuer

Arbeitnehmer haben in der Regel die Möglichkeit, ihre Kosten vom Arbeitgeber erstatten zu lassen. Zu diesem Zweck nehmen sie eine Spesenabrechnung vor und reichen alle Kosten und Belege beim Arbeitgeber ein, der sie schließlich steuerfrei zurückbezahlt.

Reisekosten steuerfrei: Absetzen trotz Erstattung?

Für Arbeitnehmer ist das lukrativer, denn nur so erhalten sie 100 Prozent ihrer Kosten zurück und nicht nur die Steuerersparnis. Werden die Kosten vom Arbeitgeber erstattet, kann der Mitarbeiter sie aber nicht mehr zusätzlich steuerlich geltend machen. Übernimmt der Arbeitgeber die Reisekosten nicht, können Arbeitnehmer die Kosten bei der Einkommensteuererklärung als Werbungskosten angeben und beim Finanzamt absetzen.

Als Arbeitgeber wiederum besteht die Möglichkeit, die erstatteten Kosten als Betriebsausgaben steuerlich geltend zu machen. Dafür gilt es, die Belege der Mitarbeiter entsprechend zu sammeln und gemeinsam einzureichen. Die Betriebsausgaben schmälern den Gewinn deines Unternehmens und senken damit Körperschafts-, Gewerbe- und Einkommensteuer.

Reisekosten mittels App verwalten

Für Unternehmen ist es empfehlenswert, bei den Reisekosten auf Apps beziehungsweise Software zu setzen, um die Verwaltung eben dieser zu vereinfachen. Andernfalls verliert sich die Buchhaltung je nach Unternehmensgröße und Anzahl der Dienstreisen in einem großen Papierchaos und die Organisation der Reisekosten wird zur Herkulesaufgabe. Es gibt unterschiedliche Tools, die dir und deinem Team einerseits dabei helfen, Belege digital zu erfassen und sie andererseits zu verwalten, zu sortieren und für die Buchhaltung vorzubereiten.

Moss macht genau das möglich. Durch das unkomplizierte Bereitstellen moderner Firmenkreditkarten (sowohl als virtuelle Kreditkarten als auch in physischer Form) wird auch die Verwaltung der Reisekosten vereinfacht: Alle Ausgaben sind in einem Ort versammelt und den zuständigen Personen im Unternehmen übersichtlich zugewiesen.

Mit Moss die Verwaltung deiner Reisekosten vereinfachen

Mit der Reisekostenabrechnung können sich einerseits Arbeitnehmer ihre gezahlten Steuern vom Finanzamt zurückholen. Dasselbe gilt aber andererseits ebenso für Unternehmen und Unternehmer. Für deine Mitarbeiter ist es mit großem Aufwand verbunden, auf einer Dienstreise die Ausgaben im Blick zu behalten, alle Belege zu sammeln und sie schließlich an die Finanzabteilung weiterzugeben, wo dann erst der Buchungsaufwand losgeht.

Indem für alle Ausgaben, wie eben auch für Reisekosten, zweckgebundene Kreditkarten erstellt werden können, gehören Privatauslagen der Vergangenheit an und es kann bequem mit der passenden Karte bezahlt werden – ob Unterkunft oder Abendessen.

Das spart nicht nur der Buchhaltung Zeit und Nerven, auch können eben diese vorangegangenen Zahlungsprozesse schneller, effizienter und transparenter abgewickelt werden als zuvor. Dabei behält die Finanzabteilung die volle Kontrolle und kann das zur Verfügung stehende Budget frei bestimmen. Deine Mitarbeiter können Rechnungen direkt online hinterlegen und per App fotografieren. Am Monatsende werden alle Zahlungen via DATEV-Schnittstelle exportiert und im Handumdrehen in die Buchhaltungssoftware übertragen.

Nie wieder Reisekosten selbst bezahlen, nie wieder Ausgaben auf Geschäftsreisen vorstrecken und nie wieder Belege zum Monatsende sammeln.

Einfacher war es noch nie, die Reisekosten in deinem Unternehmen zu managen.