Eine Reisekostenabrechnung wird nach einer Geschäftsreise oder Dienstreise erstellt. Sie listet alle Ausgaben auf, die im Zusammenhang der beruflich veranlassten Reise entstanden sind. Im Regelfall gehen Arbeitnehmer auf Dienstreisen in Vorkasse und lassen sich die Ausgaben im Anschluss erstatten. Doch nicht jede Auswärtstätigkeit wird als Geschäftsreise anerkannt – und Regelungen über Pauschalbeträge können zusätzlich verwirren. Was Arbeitnehmer und Unternehmen bei einer Reisekostenabrechnung beachten sollten und wie digitale Lösungen die Abrechnung vereinfachen, erklären wir hier.

Welche Reisen gelten als Geschäftsreisen?

Eine Geschäftsreise oder Dienstreise, die auch steuerlich als solche anerkannt wird, muss gewisse Kriterien erfüllen. Nur dann kann sie auch als Reisekostenabrechnung erstattet werden. Im Steuerrecht spricht man zur besseren Unterscheidbarkeit deshalb auch nicht von Geschäfts- oder Dienstreisen, sondern von beruflich veranlassten Auswärtstätigkeiten.

Als steuerlich absetzbare Geschäftsreise gelten unter anderem Kundenbesuche außerhalb der Stadtgrenze, Fahrten zu anderen Firmenstandorten sowie Fahrten zu Kongressen, Tagungen und Messen. Bei Kundenbesuchen innerhalb der Stadtgrenze handelt es sich um keine Dienstreise. Die Erstattung der Reisekosten entfällt hier.

Eine Geschäftsreise liegt im Regelfall auch erst dann vor, wenn die Mitarbeiter mindestens acht Stunden am Stück für das Unternehmen unterwegs waren. Fährt also ein Mitarbeiter zum Beispiel morgens von der Arbeitsstätte zu einem Seminar in der Nachbarstadt und ist zur Mittagspause wieder zurück, spricht man nicht von einer Geschäftsreise. Auch die Verpflegungspauschale gilt nur ab einer Auswärtstätigkeit, die länger als acht Stunden dauert.

Reisekostenpauschalen 2023

Mehr als 8 Stunden: 14 €

Ab 24 Stunden: 28 €

An- und Abreisetag: 14 € pro Tag

Hinweis: laut aktuellem Stand sind die Reisekostenpauschalen 2023 im Inland ident mit den Pauschalen von 2021 und 2022. Sollten sich die Pauschalen doch noch ändern, werden wir unsere Leserschaft rechtzeitig darüber informieren!

Welche Reisekosten können abgerechnet werden?

Reisekosten werden in voller Höhe erstattet. Damit die tatsächlich entstandenen Kosten abgerechnet werden können, müssen Arbeitnehmer auf ihren Dienstreisen sämtliche Belege sammeln und bei der Buchhaltung einreichen.

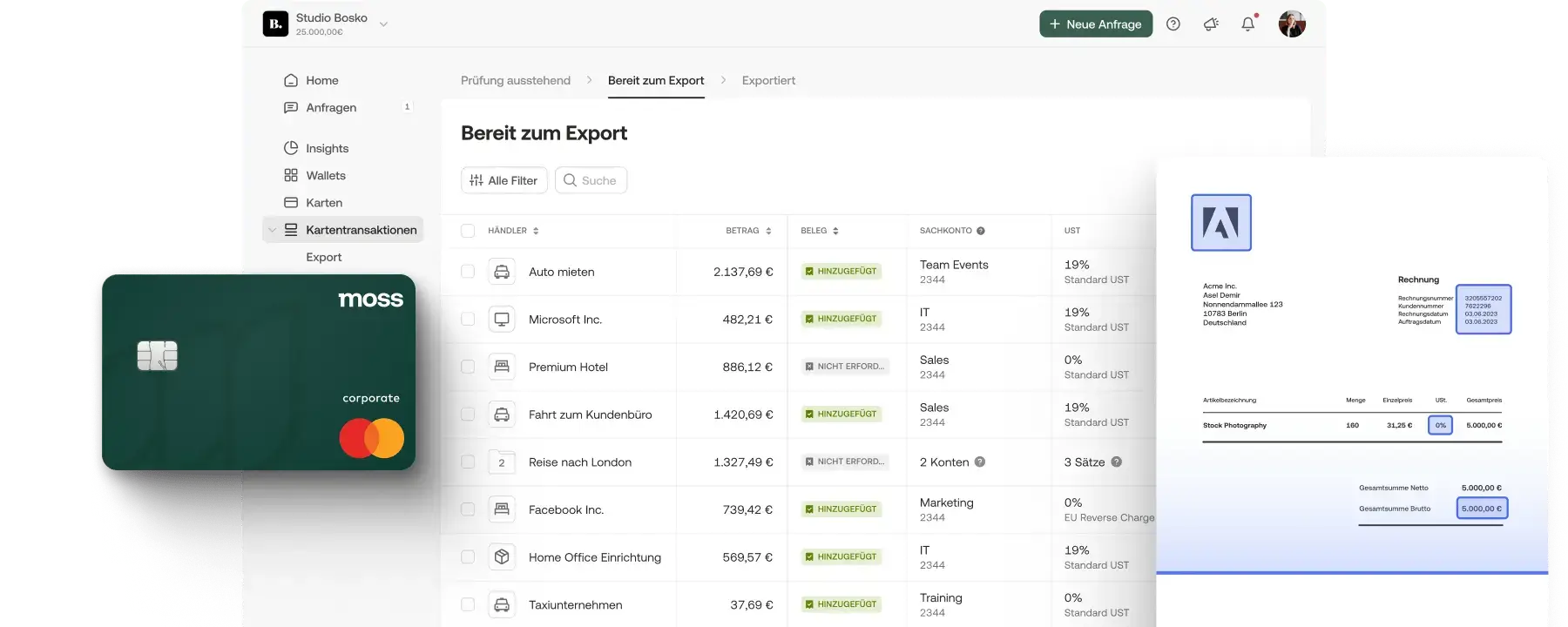

Weil es vor allem auf Geschäftsreisen schwierig sein kann, den Überblick über alle entstandenen Ausgaben zu behalten und die Belege fein säuberlich zu sammeln, entscheiden sich immer mehr Unternehmen dafür, ihre Reisekostenabrechnung zu digitalisieren. Mit Moss können Mitarbeiter zum Beispiel alle Quittungen einfach mit der App abfotografieren. Die Belege landen dann automatisch bei der Buchhaltung – und auch die Unternehmensführung hat einen aktuellen Überblick über alle Posten der Geschäftsreise.

Das Steuerrecht unterscheidet bei Dienstreisen grundsätzlich vier Kostenkategorien: Fahrtkosten, Verpflegungskosten, Übernachtungskosten sowie Reisenebenkosten. Denn vor allem bei mehrtägigen Reisen müssen Mitarbeiter neben Restaurantbesuchen und Fahrten auch Übernachtungsmöglichkeiten und kleinere Ausgaben wie Park- oder Mautgebühren einplanen. Wir stellen die einzelnen Kategorien etwas näher vor.

Fahrtkosten

Kosten für die Hin- und Rückreise der beruflich veranlassten Auswärtstätigkeit werden grundsätzlich in voller Höhe erstattet. Auch hier müssen Arbeitnehmer sämtliche Belege wie Tankquittungen oder ÖPNV-Tickets aufbewahren und übersichtlich an die Buchhaltung weiterleiten. Bei der Nutzung eines Firmenwagens empfiehlt sich unbedingt auch das lückenlose Führen eines Fahrtenbuchs. Hier ist das Finanzamt besonders streng, weil Privatfahrten mit dem Firmenwagen strikt von beruflich bedingten Strecken zu trennen sind.

Sind die Arbeitnehmer mit einem Firmenwagen oder ihrem eigenen Fahrzeug unterwegs, können sie entweder die Kilometerpauschale nutzen, oder aber den vom Fahrzeug abhängigen Kilometersatz errechnen. So oder so, ein Fahrtenbuch ist in beiden Fällen Pflicht. Die Kilometerpauschale beträgt 30 Cent pro gefahrenem Kilometer und erhöht sich auf 38 Cent für jeden Kilometer ab dem einundzwanzigsten. Bei Zweirädern – also Motorrädern oder Motorrollern – greift eine Kilometerpauschale von 20 Cent.

Die Berechnung des Kilometersatzes ist ein bisschen komplizierter, kann sich in vielen Fällen aber auch lohnen. Um den Satz korrekt zu berechnen, addieren Arbeitnehmer die gesamten jährlichen Kosten für ihr privates Fahrzeug und teilen das Ergebnis durch die Zahl der insgesamt gefahrenen Kilometer. Zu den jährlichen Gesamtkosten zählen nicht nur die Versicherung und Steuer, sondern auch Posten wie Benzin, Reparaturen und Wartungen, Mieten für Garagen und auch Abschreibungen. Weil der Kilometersatz unmittelbar mit dem Wert des Fahrzeugs zusammenhängt, lohnt er sich vor allem bei höherpreisigen Wagen, die einen Repräsentationszweck für die Firma erfüllen sollen.

Verpflegungskosten

Was die Verpflegung angeht, hat sich in Deutschland eine Pauschale von 28 Euro pro Tag etabliert. Für Auslandsreisen gelten angepasste Sätze. Die Pauschale hat den Vorteil, dass Arbeitnehmer auf einer Geschäftsreise nicht jeden Restaurantbesuch durch Quittungen belegen müssen. Ein Nachteil entsteht, wenn die tatsächlichen Kosten der Verpflegung den Pauschbetrag übersteigen.

Die Pauschale greift in voller Höhe erst ab einer längeren Geschäftsreise. An- und Abreisetag sowie Tagesreisen ohne Übernachtung werden mit einem Pauschbetrag von 14 Euro verrechnet. Die Pauschale wird außerdem um 40 Prozent gekürzt, wenn die Arbeitnehmer zum Beispiel vom Kunden zum Essen eingeladen worden sind. Bietet das Hotel oder Unterkunft ein Frühstück an, wird die Pauschale um 20 Prozent gekürzt.

Übernachtungskosten

Als Übernachtungskosten gelten alle Kosten, die Geschäftsreisenden durch Übernachtungen entstehen. Im Normalfall sind das also Aufwendungen für Hotels oder Apartments, in die man sich während der Geschäftsreise zu Übernachtungszwecken eingebucht hat. Auch hier gilt, wie bei den Fahrtkosten, dass sämtliche Kosten in voller Höhe erstattet werden, solange sie durch Belege dokumentiert werden und auch der Zusammenhang mit dem ausgeübten Beruf deutlich gemacht wird.

Reisenebenkosten

Alle Kosten, die während einer Geschäftsreise anfallen und nicht unter Fahrt-, Verpflegungs- und Übernachtungskosten fallen, können als Reisenebenkosten in der Reisekostenabrechnung gelistet werden. Zu den Reisenebenkosten zählen zum Beispiel Eintrittskarten für beruflich veranlasste Veranstaltungen, Maut- und Parkgebühren, Reiseversicherungen sowie Trinkgelder. Insbesondere bei Trinkgeldern ist der Nachweis durch sogenannte Eigenbelege gestattet. Eigenbelege machen die Abrechnung von Reisenebenkosten also etwas einfacher, sie sind allerdings nichts vorsteuerabzugsberechtigt.

Beispiel für die Reisekostenabrechnung 2023

Beim Jahreswechsel von 2022 auf 2023 (genau wie im Jahr zuvor) wurden die Reisekostenpauschalen nicht angepasst. Lediglich die Beträge für Sachbezüge haben einige Änderungen erfahren. Die von uns beschriebenen Rechenbeispiele für Reisekostenabrechnungen sind also auch 2023 noch aktuell:

Reisekostenabrechnung bei einer mehrtägigen Geschäftsreise

Ein Mitarbeiter fährt für sein Unternehmen am 1. April von Düsseldorf nach Berlin und am 4. April wieder zurück. Er hat also einen Anreise- und einen Abreisetag sowie zwei volle Tage in Berlin. Seine Unterkunft bietet kein Frühstück an. Für die An- und Abreise stehen ihm jeweils 14 Euro Verpflegungspauschale zu. An den beiden vollen Tagen berechnet er jeweils 28 Euro pro Tag. Am Abend vor der Abreise wird er vom Kunden zum Essen eingeladen, wodurch sich die Pauschale für diesen Tag um 40 Prozent reduziert.

Ohne die Einladung durch den Kunden läge die Pauschale für den gesamten Aufenthalt also bei 84 Euro. Mit der Einladung reduziert sie sich auf 72,80 Euro. Unabhängig davon werden dem Mitarbeiter die Fahrtkosten und Übernachtungskosten in Höhe der tatsächlich entstandenen Kosten erstattet. Für die Reisekostenabrechnung ist es allerdings nötig, dass der Mitarbeiter sämtliche Rechnungen und Belege aufbewahrt und beilegt.

Reisekostenabrechnung bei einer eintägigen beruflich bedingten Auswärtstätigkeit

In einem anderen Beispiel fährt eine Mitarbeiterin morgens von ihrer Arbeitsstätte in Aachen zu einem beruflich relevanten Seminar in Köln. Das Seminar dauert einige Stunden und am Nachmittag ist die Mitarbeiterin wieder zuhause. Auch wenn sie genau genommen eine Anreise und Abreise getätigt hat, stehen ihr keine Verpflegungspauschalen zu. Das wäre erst bei einer mehrtägigen Geschäftsreise der Fall. Die Fahrtkosten werden allerdings als Betriebskosten vom Unternehmen abgesetzt, oder aber als Werbungskosten in der privaten Steuererklärung der Mitarbeiterin.

Reisekostenabrechnung: Vorlage fürs Finanzamt

Für die Reisekostenabrechnung gibt es seitens des Gesetzgebers keine formalen Vorgaben. Theoretisch können die Abrechnungen auch handschriftlich oder in Excel erstellt werden. Jeder Ausgabeposten muss übersichtlich gelistet sein, durch Belege und Quittungen nachgewiesen werden können und glaubhaft im Zusammenhang einer beruflich veranlassten Auswärtstätigkeit entstanden sein. Sind diese Kriterien erfüllt, wird eine Reisekostenabrechnung vom Finanzamt in der Regel anerkannt.

Im Internet gibt es zahllose kostenlose Vorlagen, Muster und Beispiele für eine korrekte Reisekostenabrechnung. Die beste Lösung für Unternehmen ist aber die digitale Reisekostenabrechnung. Denn die Abrechnung nach einer Geschäftsreise stellt sowohl für Mitarbeiter als auch die Buchhaltung einen mühseligen Prozess dar: Dutzende Belege müssen gesammelt, sortiert und ausgewertet werden, unübersichtliche Excel-Tabellen erschweren die Arbeit, Zahlendreher sind fast garantiert – und die Mitarbeiter warten mitunter Monate auf ihre Rückzahlungen.

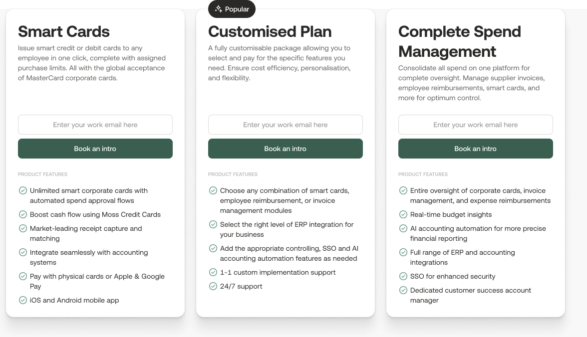

Digitale Lösungen wie die von Moss vereinfachen und beschleunigen die Reisekostenabrechnung: Belege werden schon während der Reise abfotografiert und automatisch an die Buchhaltung weitergeleitet. Die Verarbeitung und Auszahlung erfolgt so schnell wie möglich. Und mit der DATEV-Schnittstelle ist auch für das Finanzamt sichergestellt, dass die Reisekostenabrechnung korrekt durchgeführt wurde. Mit den digitalen Abrechnungstools von Moss brauchen Unternehmen also auch eine eventuelle Steuer- oder Betriebsprüfung nicht zu fürchten: Alle nötigen Belege und Abrechnungen sind einfach einseh- und auswertbar.

Digitale Reisekostenabrechnung: Einfach und effizient

Fallen in einem Unternehmen viele Geschäftsreisen an, macht sich eine digitale Abrechnung der Reisekosten schnell bezahlt. Mit der Software von Moss werden nicht nur sämtliche Auslagen schnell und effizient abgewickelt – auch der gesamte Buchhaltungsprozess wird maximal vereinfacht. Vorbei sind die Zeiten, in denen Buchhaltung und Management sich durch Papierstapel wühlen mussten: Mit Moss können alle Mitarbeiter sämtliche Ausgaben einfach per App erfassen. Die Weiterleitung und Verarbeitung erfolgt automatisch.

Der Umstieg auf die digitale Buchhaltung ist mittlerweile einfach. Die ganzheitliche digitale Lösung von Moss entlastet nicht nur Mitarbeiter, sondern auch die Buchhaltung und das Management. Sämtliche Ausgaben werden in Echtzeit getrackt und müssen nicht mehr gesondert gesammelt oder händisch archiviert werden. Die Abrechnungen werden dabei nahtlos in alle anderen Finanzprozesse eingegliedert: Das sorgt nicht nur im Unternehmen selbst für den vollen Durchblick – auch das Finanzamt freut sich über die gesetzeskonform aufbereiteten Daten.

Mit Moss können Mitarbeiter sich auch auf Geschäftsreisen voll und ganz auf ihre Tätigkeiten konzentrieren, ohne sich noch um die Abrechnung im Anschluss Sorgen machen zu müssen. Und die Buchhaltung spart mit digitalen Lösungen über die Jahre unzählige Arbeitsstunden ein. So werden wertvolle Ressourcen frei für die wirklich wichtigen Dinge in einem Unternehmen.

FAQs

Wenn Mitarbeiter während einer Dienstreise in Vorkasse getreten sind, werden ihnen diese Kosten erstattet. Das geschieht mit einer Reisekostenabrechnung. Sie fasst alle Kosten zusammen, die während einer beruflich veranlassten Auswärtstätigkeit entstanden sind. Die Ausgaben werden übersichtlich aufgezählt und zusammen mit den entsprechenden Kaufbelegen und Quittungen bei der Buchhaltung eingereicht.

Gesetzliche Vorgaben, wie eine Reisekostenabrechnung formal auszusehen hat, gibt es nicht. Die meisten Unternehmen stellen ihren Mitarbeitern Vorlagen zur Verfügung. Im Internet findet man ebenfalls viele kostenlose Muster, die man nur noch ausfüllen muss. Wird die Reisekostenabrechnung noch in Papierform abgewickelt, müssen ebenfalls alle Originalbelege mit eingereicht werden.

Es gibt eine Verjährungsfrist für Reisekostenabrechnungen. Sie wird im Paragraph 195 des Bundesgesetzbuchs festgesetzt und beläuft sich auf drei Jahre. Innerhalb dieses Zeitrahmens kann man alle im Zusammenhang einer beruflich bedingten Reise entstandenen Kosten geltend machen. Die meisten Unternehmen regeln die Rückzahlung der Reisekosten allerdings im Monatsturnus.

Die Kilometerpauschale ist gesetzlich geregelt und beläuft sich auf 30 Cent pro Kilometer. Ab dem einundzwanzigsten Kilometer erhöht sich die Pauschale auf 38 Cent. Diese Regelung gilt seit dem 01.01.2022. Für Motorräder und Motorroller gilt eine reduzierte Kilometerpauschale von 20 Cent pro gefahrenem Kilometer.

Wichtig ist es, alle Belege und Rechnungen aufzuheben und im Original bei der Buchhaltung einzureichen. Bei jeder Ausgabe muss auch klar sein, inwieweit sie beruflich bedingt getätigt wurde. Aufwendungen für private Vergnügen während der Reise fallen nicht unter die Reisekosten und werden dementsprechend nicht erstattet.

Bei der digitalen Reisekostenabrechnung entfällt das lästige Sammeln, Weiterleiten und Archivieren von Originalbelegen und Quittungen. Alle Kaufbelege können einfach per App fotografiert werden und landen automatisch bei der Buchhaltung. Die DATEV-Schnittstelle garantiert eine nahtlose Weiterverarbeitung der Reisekostenabrechnung. Mitarbeiter erhalten schneller ihr Geld zurück und die Unternehmensführung behält leichter den Überblick über alle getätigten Ausgaben.