Sind Angestellte im Namen ihres Unternehmens auf Dienstreise, fallen Kosten an. Neben den üblichen Posten wie An- und Abreise, Übernachtungen oder Restaurantbesuche gibt es auch sogenannte Reisenebenkosten. Das sind oftmals kleinere Beträge wie Auslagen für Park- oder Gepäckgebühren, die sich trotzdem schnell summieren. Es kann deshalb durchaus sinnvoll sein, diese Ausgaben zu dokumentieren und steuerlich geltend zu machen. Was genau man beim Absetzen von Reisenebenkosten beachten muss und welche Vorteile eine digitale Abrechnung mit sich bringt, fassen wir hier zusammen.

Welche Gesetze gelten für die Erstattung von Reisenebenkosten?

Ein Unternehmen ist gesetzlich nicht dazu verpflichtet, Reisenebenkosten zu erstatten. Hier gilt die im Vorfeld der Dienstreise getroffene Übereinkunft zwischen Arbeitgeber und Arbeitnehmer. Grundsätzlich gibt es die Möglichkeit, die angefallenen Reisenebenkosten in voller Höhe, anteilig oder gar nicht zu erstatten.

Es kann aus Sicht des Unternehmens deshalb sinnvoll sein, firmeninterne Regelungen aufzustellen, aus denen zum Beispiel hervorgeht, welche Reisenebenkosten erstattet werden und welche Ausgaben der Arbeitnehmer privat absetzen muss. So können Arbeitnehmer besser planen, welche Ausgaben während der Dienstreise auf sie zukommen und wofür sie möglicherweise selbst aufkommen müssen.

Die Erstattung selbst ist für das Unternehmen immer steuerfrei. Eine Erstattung der Beträge wird dabei als Betriebsausgabe abgesetzt. Fällt die Erstattung durch das Unternehmen weg oder geschieht nur anteilig, kann der Arbeitnehmer den vollen Betrag bzw. bei anteiliger Erstattung nur den übrigen Betrag als Werbungskosten in seiner privaten Einkommensteuererklärung geltend machen.

Das Bundesfinanzministerium hat festgelegt, dass auch sämtliche im Zusammenhang der Reise entstandenen Nebenkosten nachzuweisen sind, sollte man sie steuerlich geltend machen wollen. In Einzelfällen ist auch das Einreichen von Eigenbelegen möglich, aus denen die Ausgabe glaubhaft hervorgeht.

Handelt es sich bei gewissen Reisenebenkosten um regelmäßig getätigte Ausgaben, reicht es, sie in einem Zeitraum von drei Monaten durch Belege nachzuweisen. Danach kann man einen täglichen Durchschnittsbetrag ansetzen. Diese Dreimonatsregelung kann die nachträgliche Abrechnung und das Absetzen der Reisenebenkosten ungemein erleichtern.

Reisenebenkosten absetzen

Reisenebenkosten können nur einmalig vor dem Fiskus geltend gemacht werden: Entweder erstattet das Unternehmen die Kosten ganz oder teilweise, oder aber der Arbeitnehmer macht die Ausgaben in seiner privaten Steuererklärung geltend. Wie sich die Erstattung im Einzelnen gestaltet und in welcher Form Reisenebenkosten abgesetzt werden, ergibt sich also aus Vereinbarungen zwischen Arbeitnehmer und Arbeitgeber.

Reisenebenkosten absetzen für Arbeitnehmer

Bei einer anteiligen oder ganz ausbleibenden Erstattung der Reisenebenkosten durch das Unternehmen hat der Arbeitnehmer die Möglichkeit, den gesamten oder – bei teilweiser Erstattung – den restlichen Betrag in seiner privaten Einkommensteuererklärung geltend zu machen. Er trägt die Ausgaben dazu in der Anlage N unter dem Punkt „Reisekosten bei beruflich veranlassten Auswärtstätigkeiten“ ein.

Will der Arbeitnehmer nicht die vom Fiskus gewährten Pauschalbeträge ansetzen, sondern die tatsächlich entstandenen Kosten geltend machen, muss er diese Ausgaben durch Belege nachweisen können. Da man natürlich nicht für jede Ausgabe einen Zahlungsnachweis erhält (wie das zum Beispiel bei Trinkgeldern der Fall ist), können Arbeitnehmer auch in Ausnahmefällen Eigenbelege ausstellen.

Die Anrechnung der tatsächlich entstandenen Kosten ist für einen Arbeitnehmer immer dann sinnvoll, wenn sie die vom Finanzamt festgesetzten Pauschbeträge übersteigen. Da die Reisenebenkosten unter die Werbungskosten fallen, ist ein maximaler Pauschalbetrag von 1.000 € möglich. Doch gerade bei Vielreisenden ist diese Betragsobergrenze schnell ausgeschöpft.

Wer regelmäßig für das Unternehmen reist und dabei wiederkehrende Ausgaben hat, kann auch einen täglichen Durchschnittsbedarf ansetzen. Dieses Vorgehen wird sogar vom Bundesfinanzministerium vorgeschlagen, um die Abrechnung der Reisenebenkosten zu vereinfachen. Dafür werden die tatsächlichen Ausgaben über einen Zeitraum von drei Monaten ermittelt und ein Durchschnittswert errechnet, den man dann für die folgenden Zeiträume ansetzen kann.

Wichtig ist hierbei die Nachweispflicht, die der Arbeitnehmer, aber auch das Unternehmen gegenüber dem Finanzamt zu erfüllen hat. Alle in Zusammenhang der Dienstreise angesammelten Belege sollten sorgfältig dokumentiert und archiviert werden und bei Bedarf schnell auffindbar sein. So vermeidet man Stress, wenn das Finanzamt Fragen hat oder eine Unternehmens- oder Steuerprüfung anfällt.

Reisenebenkosten absetzen für Unternehmen

Werden die Reisenebenkosten vom Unternehmen erstattet, kann der Arbeitnehmer sie natürlich nicht mehr in seiner privaten Steuererklärung geltend machen. Werden die Beträge nur teilweise erstattet, steht es dem Arbeitnehmer frei, den restlichen Betrag wie oben beschrieben in der Anlage N seiner Steuererklärung anzurechnen.

Für ein Unternehmen kann es aber durchaus lohnend sein, neben Übernachtungs-, Verpflegungs- und Fahrtaufwand auch die Reisenebenkosten einer Dienstreise zu erstatten. Die Abrechnung ist nicht nur steuerfrei, sondern auch vorsteuerabzugsberechtigt – mit dem üblichen Satz von 19 Prozent. Gleichzeitig reduziert sich in der Bilanz der Gewinn und entsprechend auch die Steuerlast des Unternehmens.

Der hohe bürokratische Aufwand, der mit dem Absetzen von Reisenebenkosten verbunden ist, sollte dabei kein Hindernis mehr für Unternehmen darstellen: Digitale Tools entlasten Management und Buchhaltung und helfen dabei, die maximale Kontrolle bei der Abrechnung zu behalten – bei gleichzeitig geringem zeitlichen Aufwand.

Für die Mitarbeiter bedeutet eine vollständige Übernahme der Kosten Entlastung. Mit Firmenkarten müssen sie entweder gar nicht erst in Vorleistung treten oder sich beim Auslegen der Kosten nicht um die aufwendige Berücksichtigung in der Steuererklärung kümmern. Im sogenannten War for Talents kann die Erstattung der Kosten ein echter Vorteil für das Unternehmen werden.

Reisenebenkosten absetzen: Digital und einfach

Reisenebenkosten sind meist kleinere Ausgaben. Deshalb kommt schnell eine Menge an Belegen und Quittungen zusammen. Doch jedes einzelne Parkticket oder jede Eintrittskarte in Papierform zu sammeln und sie so zu archivieren, dass sie zugänglich bleiben, kann zur Herausforderung für die Buchhaltung werden.

Immer mehr Unternehmen erfassen diese Unterlagen deshalb mittlerweile digital. Dabei spielt es keine Rolle, welche Regelungen vor der Dienstreise getroffen wurden. Ob das Unternehmen also alle oder nur bestimmte Reisenebenkosten erstattet, oder aber der Arbeitnehmer in Vorkasse geht und die Kosten privat absetzt – die digitale Archivierung erleichtert das Absetzen der Reisenebenkosten enorm.

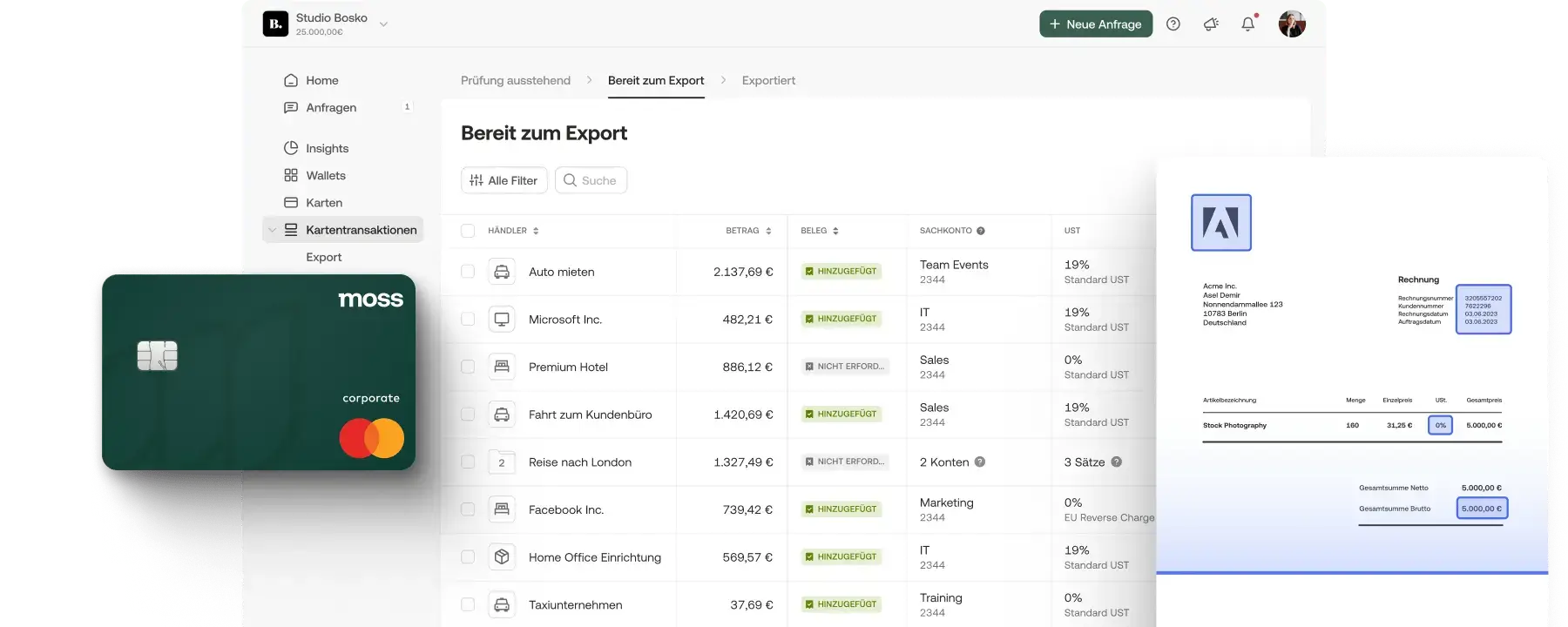

Nicht zuletzt bleiben die Mitarbeiter durch die digitale Abrechnung auch auf Geschäftsreisen maximal produktiv und konzentriert. Sie wissen, dass sie beruhigt in Vorkasse treten können, weil die Bearbeitung ihrer Auslagen unkompliziert und zeitnah erfolgt. Und das mühselige Sammeln und nachträgliche Ordnen und Archivieren einzelner Belege entfällt ebenso: Per App werden die Quittungen einfach eingescannt, archiviert und direkt an die Buchhaltungssoftware übertragen. Die DATEV-Schnittstelle garantiert die nahtlose Erfassung der Daten.

Mit Firmenkarten, die wie Kreditkarten funktionieren, werden die auf Dienstreisen anfallenden Kosten noch übersichtlicher. Jede Transaktion wird dabei zentral erfasst und das Anhäufen einzelner Parktickets oder Belege entfällt. Jede Transaktion wird zentral erfasst und an die Buchhaltung weitergeleitet. Zusätzlich kann das Budget der Karten durch ein vorher festgelegtes Tageslimit eingeschränkt werden, was eine weitere Kostenkontrolle ermöglicht.

Das Ziel der digitalen Abrechnung ist dabei, alle Bezahl- und Abrechnungsvorgänge so effizient und einfach zu gestalten, dass sich Management, Mitarbeiter und Buchhaltung ihren eigentlichen Aufgaben widmen können. Die digitale Lösung passt sich dabei flexibel an die individuelle Unternehmensstruktur an.

Definition: Was sind Reisenebenkosten?

Die Kosten, die auf einer Dienstreise entstehen, werden in vier Kategorien unterteilt: Fahrtkosten, Übernachtungskosten, Verpflegungskosten und Reisenebenkosten. Die ersten drei Posten sind gesetzlich klar geregelt, für die Reisenebenkosten gelten hingegen spezielle Regelungen. Doch auch wenn die Abrechnung einer Dienstreise dadurch komplizierter wird, lohnt es sich trotzdem, Reisenebenkosten abzusetzen.

Denn die meisten Arbeitnehmer oder Unternehmen machen sich nicht die Mühe, Nebenkosten zu dokumentieren. Die Abrechnung der Fahrt-, Übernachtungs- und Verpflegungskosten scheint ihnen schon aufwändig genug zu sein. Gerade bei längeren Dienstreisen können die oftmals geringen Einzelausgaben in der Summe aber durchaus einen Unterschied machen.

Zu den Reisenebenkosten zählen:

- Gepäckgebühren: Transport und Aufbewahrung von Gepäck, dazu zählen z. B. genauso die Taxikosten zur Beförderung des Gepäcks

- Telefongebühren: geschäftliche Gespräche, ab einem mindestens einwöchigen Aufenthalt zählt auch die private Korrespondenz mit der Familie dazu

- Maut- und Parkgebühren: alle Beträge, die durch die Benutzung von Autobahnabschnitten, Tunneln, Brücken, Fähren o. Ä. anfallen, auch die Nutzung von Rastplatztoiletten

- Eintrittsgelder: für Seminare, Workshops und anderen berufsrelevanten Veranstaltungen

- Trinkgelder: im Hotel und bei Restaurantbesuchen

- Versicherungen: z. B. Unfallversicherung für die Reisezeit und die Reisegepäckversicherung für die Dienstzeit

- Diebstahl und Beschädigung: hierzu zählen sowohl der Diebstahl beruflich relevanter Gegenstände als auch die Beschädigung von privatem Gepäck

- Schadenersatz bei Verkehrsunfällen: wenn der Unfall auf der beruflichen Fahrt und ohne Alkoholeinfluss passierte

Grundsätzlich fallen alle Ausgaben, die nicht dem beruflichen Zweck, sondern dem privaten Vergnügen des Arbeitnehmers dienen, nicht unter die Reisenebenkosten. Hierzu zählen zum Beispiel die Nutzung der Minibar im Hotel, der Kauf von Tageszeitungen oder die Aktivierung von Pay-TV. Wurden vor der Dienstreise Anschaffungen wie Koffer oder Reisekleidung nötig, fallen diese ebenfalls nicht unter die Reisenebenkosten. Wichtig bei allen Ausgaben ist die Verhältnismäßigkeit: Übertrieben hohe Trinkgelder, kostspielige Mietwagen oder Kosten durch unnötig großes Privatgepäck können nicht als Reisenebenkosten abgesetzt werden.

Was nicht unter Reisenebenkosten fällt:

- Übertrieben hohe Trinkgelder: hier gilt, wie so oft, die Verhältnismäßigkeit

- Private Ausgaben: z. B. Nutzung der Minibar, Erwerb von Tageszeitungen, Aktivierung des Pay-TV im Hotelzimmer, Nutzung des Spa-Angebots

- Kosten für unverhältnismäßig viel Gepäck: Gepäck, das aus nicht berufsrelevanten Gründen mitgenommen wurde

- Anschaffungskosten für Reiseausrüstung wie etwa Koffer oder spezielle Kleidung

- Aufwendungen für Essensgutscheine und Essensbons: an Raststätten und Autohöfen

- Besuchsfahrten von Familienmitgliedern: auch bei mehr als einwöchigen Aufenthalten sind solche Privatbesuche, anders als Telefonate, nicht absetzbar

- Bußgelder: durch eigenes Verschulden entstandene Ordnungs-, Verwarn- und Bußgelder

Alle Reisenebenkosten sind im Normalfall vorsteuerabzugsberechtigt.

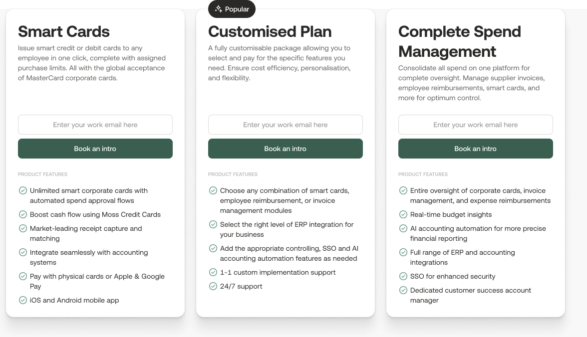

Moss: Reisenebenkosten absetzen leicht gemacht

Moss unterstützt Unternehmen bei der Vereinfachung ihres Ausgabenmanagements. Dabei stehen eine Reihe hilfreicher Lösungen wie Firmenkarten, Auslagen und Insights zur Verfügung. Insbesondere aber das Rechnungsmanagement erleichtert das Absetzen von Reisenebenkosten enorm.

Denn gerade auf Geschäftsreisen, wenn Ausgaben dezentral getätigt und nicht sofort erfasst werden können, hat sich die digitale Abrechnung bewährt: Sämtliche Ausgaben aller Teams und Mitarbeiter fließen zentral zusammen und können effizient und zeitsparend bearbeitet werden. Umständliche Excel-Tabellen gehören dabei ebenso der Vergangenheit an wie die fehleranfällige manuelle Spesenabrechnung. So können sich die Mitarbeiter auch auf Geschäftsreisen voll auf ihre Tätigkeiten konzentrieren.

Für Manager, Finanzteams und die Buchhaltung bedeuten die Lösungen von Moss eine Zeitersparnis, die sich gerade bei der Bearbeitung der kleinteiligen Reisenebenkosten bezahlt macht. So können sich Unternehmen wieder dem Wesentlichen widmen. Auch, und gerade dann, wenn sich die Mitarbeiter auf Geschäftsreise befinden.

FAQs

Reisenebenkosten sind Kosten, die entstehen, wenn Mitarbeiter auf Geschäftsreise sind. Diese Kosten fallen nicht unter die üblichen Posten der Fahrtkosten, Verpflegungskosten und Übernachtungskosten. Zu den Reisenebenkosten zählen Gebühren fürs Parken oder die Nutzung von Mautstraßen, Tickets für beruflich relevante Veranstaltungen, sowie Reise- und Unfallversicherungen für die Dauer der Reise.

Selbstverschuldete Ordnungsgelder und Strafgebühren, unverhältnismäßige Trinkgelder, Spa-Besuche, die Benutzung der Minibar oder die Aktivierung von Pay-TV im Hotelzimmer können nicht als Reisenebenkosten abgesetzt werden. Anfahrt und Unterbringung von Familienbesuch gehören ebenfalls nicht zu den Reisenebenkosten, auch nicht bei längeren Aufenthalten.

Ein Unternehmen hat keine gesetzliche Pflicht zur Erstattung der Reisenebenkosten. Es gelten die im Vorfeld der Geschäftsreise getroffenen Vereinbarungen zwischen Arbeitgeber und Arbeitnehmer. Ob und welche Auslagen erstattet werden, sollte auch schriftlich festgehalten werden, damit die Mitarbeiter ihre Ausgaben während der Geschäftsreise sinnvoll planen können.

Reisenebenkosten werden entweder ganz oder anteilig vom Unternehmen erstattet und dann als Betriebsausgaben geltend gemacht. Werden die Reisenebenkosten nicht durch das Unternehmen erstattet, kann der Arbeitnehmer sie in Anlage N seiner privaten Steuererklärung absetzen. Es gilt die Nachweispflicht: Belege sollten sorgfältig aufbewahrt werden.

Eine Alternative zum mühseligen Sammeln und Archivieren von Zahlungsnachweisen und Belegen ist die Nutzung digitaler Tools. Gerade auf Reisen gehen Belege schnell verloren oder fehlt oft die Zeit für die angemessene Archivierung. Mit digitalen Tools werden Ausgaben per App erfasst und an die Buchhaltung weitergeleitet, wo sie durch die DATEV-Schnittstelle auch vom Steuerberater und Finanzamt bearbeitet werden können.

Digitale Lösungen wie die von Moss bieten Unternehmen neben der einfachen Abrechnung von Reisenebenkosten eine Reihe weiterer Vorteile. Mittels Insight- und Businessmanagement-Tools können zum Beispiel die Ausgaben aller Mitarbeiter zentral erfasst und von allen Teams eingesehen werden. So wird das gesamte Ausgabenmanagement maximal erleichtert.