“Cash is king” heißt es oft in Finanzkreisen. Und tatsächlich haben akademische Studien in den vergangenen Jahren mehrfach belegt, dass Liquiditätsprobleme zu den häufigsten Gründen für das Scheitern kleiner und mittelständischer Unternehmen (KMU) zu zählen sind. Vor diesem Hintergrund gewinnt der Cashflow als Kennzahl für den Unternehmenserfolg zunehmend an Bedeutung.

KMU stehen somit vor der Herausforderung, ihren Cashflow sowohl kurzfristig als auch zukunftsorientiert und weitsichtig zu planen. In diesem Guide verraten wir, wie Unternehmen ihren Cashflow effizienter verwalten und damit ihre Liquidität sowie die finanzielle Leistungsstärke sichern können.

Was ist der Cashflow

Der Cashflow zählt zu den relevantesten Finanzkennzahlen und wird häufig als Lebenselixier eines jeden Unternehmens tituliert. Vereinfacht gesagt beschreibt er dabei nichts anderes als den Geldfluss in einer bestimmten Abrechnungsperiode. Die Kennzahl misst also, wie viel Geld aus der laufenden Geschäftstätigkeit in das Unternehmen hinein und aus dem Unternehmen hinaus geflossen ist. Hierbei werden allerdings nur die finanziellen Mittel einbezogen, die tatsächlich unmittelbar für potenzielle Ausgaben vorhanden sind. Somit spiegelt der Cashflow die tatsächliche finanzielle Leistungskraft der Firma wider.

Das Prinzip hinter dem Cashflow erscheint zunächst simpel: Ist in einem Abrechnungszeitraum mehr Geld in das Unternehmen hineingeflossen als wieder heraus, verfügt die Firma über einen positiven Cashflow. Hat mehr Geld den Betrieb verlassen als erwirtschaftet wurde, ist der Cashflow negativ.

Cashflow vs. Gewinn: Was ist der Unterschied?

Im Gegensatz zum Gewinn werden im Cashflow keine fiktiven Einnahmen und Ausgaben berücksichtigt. Der Cashflow zieht lediglich zahlungswirksame Posten in Betracht, die einen Einfluss auf die unmittelbar verfügbaren Mittel eines Unternehmens haben.

Abschreibungen oder Rückstellungen, die keinen direkten Einfluss auf die aktuelle Liquidität des Unternehmens haben, finden sich demnach nicht im Cashflow wieder. Ebenso wenig tauchen hier ausstehende Forderungen von Kunden auf. Oder einfach gesagt: Eine Rechnung für eine erbrachte Leistung zu stellen, schafft einen Gewinn – aber erst, wenn der Betrag tatsächlich auf dem Konto des Unternehmens landet, wirkt sich dies auf den Cashflow aus.

Für Unternehmer, Controller und Finanzteams bedeutet das: Es reicht nicht, zu wissen, ob ein Gewinn oder Verlust erwirtschaftet wurde. Entscheidend ist, wie sich die liquiden Mittel bewegt haben. Denn nur ein positiver Cashflow bietet die Grundlage für Investitionen in das Wachstum der Firma.

Cashflow berechnen: Wie analysiere ich eine Kapitalflussrechnung?

Der Cashflow wird in der Regel aus der laufenden Geschäftstätigkeit ermittelt. Zur Berechnung stehen grundsätzlich zwei Möglichkeiten zur Verfügung, die sich in ihrer Komplexität und ihren Anwendungsbereichen unterscheiden: die direkte und die indirekte Methode.

Die direkte Methode wird in der Praxis nur selten verwendet. Sie zieht lediglich Veränderungen aus internen Ein- und Auszahlungen in Betracht und eignet sich aufgrund ihrer geringen Komplexität für einen schnellen Überblick im laufenden Geschäft – insbesondere in kleinen und mittelständischen Unternehmen.

Berechnung mit der direkten Methode: Einnahmen – Auszahlungen = Cashflow

Die indirekte Methode hingegen findet in der Praxis häufiger Anwendung. Hierbei wird der Jahresüberschuss durch alle nicht zahlungswirksamen Aufwendungen ergänzt und zahlungsunwirksame Erträge werden herausgerechnet. Diese Methode ist entsprechend etwas aufwendiger und wird insbesondere von größeren Unternehmen präferiert, da alle Daten aus der Buchhaltung und der GuV bereits vorliegen.

Berechnung mit der indirekten Methode: Jahresüberschuss + nicht zahlungswirksame Aufwendungen – nicht zahlungswirksame Erträge

Die Kapitalflussrechnung

Spätestens im Zuge des Jahresabschlusses sind Unternehmen üblicherweise dazu verpflichtet, eine Kapitalflussrechnung aufzustellen. Diese soll Aufschluss über die Verwendung der liquiden Mittel und damit über die finanzielle Situation des Unternehmens geben. Sie zählt damit zu den “großen Drei” Berichten des Jahresabschlusses: Bilanz, Gewinn- und Verlustrechnung und Kapitalflussrechnung.

Die Kapitalflussrechnung dient quasi als Zusammenführung der Daten aus der Bilanz und der Gewinn- und Verlustrechnung und zeigt die Zahlungs- und Einkommensströme des Abrechnungszeitraumes auf. Kurz gesagt: Unternehmer können herauslesen, wo ihre Geldquellen in einer bestimmten Periode lagen und wo das Geld schließlich hingeflossen ist.

Cashflow Kategorien in der Kapitalflussrechnung

In der Kapitalflussrechnung wird der Cashflow in drei Kategorien unterteilt, die wiederum in einzelne Konten aufgesplittet sind. So lässt sich anhand des Berichts exakt verfolgen, auf welche Konten Geld geflossen ist und von welchen Konten Geld das Unternehmen verlassen hat.

Die drei Cashflow-Kategorien werden dabei wie folgt definiert:

- Cashflow aus laufender Geschäftstätigkeit: Der Ein- und Ausfluss von Geld aus der tatsächlichen laufenden Geschäftstätigkeit. Dies können zum Beispiel Einnahmen aus dem Verkauf von Gütern und direkte Kosten für die Produktion dieser sein.

- Cashflow aus Investitionstätigkeit: Liquide Mittel, die durch laufende Investitionen erwirtschaftet bzw. verloren wurden, z. B. durch den Verkauf von spekulativen Assets oder die Investition in Sicherheiten.

- Cashflow aus Finanzierungstätigkeit: Summen, die durch Finanzierungsmaßnahmen wie Kredite oder Kreditkartenlimits in das Unternehmen geflossen sind, oder dieses verlassen haben.

Wie erstelle ich eine Kapitalflussrechnung?

Insbesondere für kleine und mittelständische Unternehmen, die stetig in ihr Wachstum investieren müssen, ist es jedoch sinnvoll, öfter als einmal im Jahr einen Blick auf den Cashflow zu werfen. So kann jederzeit festgestellt werden, wie liquide das Unternehmen zurzeit ist und wie viel Geld für entsprechende Investitionen vorhanden ist – oder eben nicht zur Verfügung steht.

Liegen die aktuellen Daten aus der Bilanz und der GuV bereits vor, lässt sich die Kapitalflussrechnung mit simpler Mathematik selbst erstellen. Einfacher und vor allem zeitsparender kommen allerdings diese beiden Methoden daher:

- Buchhaltungssoftware verwenden: Die meisten gängigen Buchhaltungssoftware können eine Kapitalflussrechnung ganz automatisch aus den vorliegenden Daten der Bilanz und GuV erstellen. Hierbei gilt es zu beachten: Ein Bericht ist stets nur so akkurat, wie die Daten, auf denen er basiert. Es lohnt sich also, die Buchhaltungsdaten jederzeit lückenlos und fehlerfrei nachzuhalten.

- Steuerberater beauftragen: Dein Steuerberater kann die Kapitalflussrechnung ganz einfach anhand deiner Transaktionshistorie erstellen. So lagerst du die Arbeit an einen Fachmann aus und sparst Zeit für wichtigere Dinge. Aber: Ein Steuerberater ist in der Regel mit vergleichsweise hohen Mehrkosten verbunden.

Cashflow Management: Bedeutung für KMU und Start-ups

Die Logik dahinter erschließt sich schnell: Verfügt ein Unternehmen über kein “Cash”, also kein direkt verfügbares Vermögen, sind selbst die größten Gewinne auf dem Papier wertlos. Die Firma ist schlicht nicht liquide. Und verfügt damit über unzureichende Mittel, um in das Wachstum zu investieren, Schulden abzubezahlen oder sich für neue Finanzierungen zu qualifizieren.

Insbesondere für KMU und rasant wachsende Start-ups ist es also unerlässlich, das Unternehmen so zu strukturieren, dass ein positiver Cashflow möglichst zu jeder Zeit gewährleistet ist. Dies erfordert einen umfassenden Überblick über die Finanzen des Unternehmens und vor allem: ein effizientes Cashflow Management, das es ermöglicht, anhand der Daten die richtigen Schritte zur Verbesserung des Cashflows einzuleiten.

7 Tipps zur Verbesserung des Cashflows

Smartes Cashflow Management bedeutet vor allem, sich neben den Treibern von Gewinn und Verlust vor allem auch auf Faktoren zu fokussieren, die den Cashflow beeinflussen. Hierzu zählen unter anderem das Rechnungsmanagement, Verbindlichkeiten, Forderungen sowie Schuldentilgung und das Inventar.

Wir haben sieben Tipps zusammengestellt, mit denen du die Kontrolle über deinen Cashflow erlangen und dein Cashflow Management nachhaltig verbessern kannst.

Tipp 1: Jederzeit den Überblick behalten

Dieser Tipp mag auf den ersten Blick trivial klingen, wird in vielen Unternehmen jedoch zumindest zum Teil vernachlässigt. Um den Cashflow jederzeit im Blick und unter Kontrolle zu behalten, empfiehlt es sich, mindestens einmal im Monat die Cashflow-Ergebnisse zu Rate zu ziehen.

So kann rechtzeitig festgestellt werden, ob das Unternehmen über einen Cashflow verfügt, der mit den Umsatz- und Wachstumszielen übereinstimmt. Zudem bieten regelmäßig erhobene Daten eine akkuratere Grundlage für weitere Reportings und Cashflow-Forecasts, die die langfristige Liquiditätsplanung unterstützen.

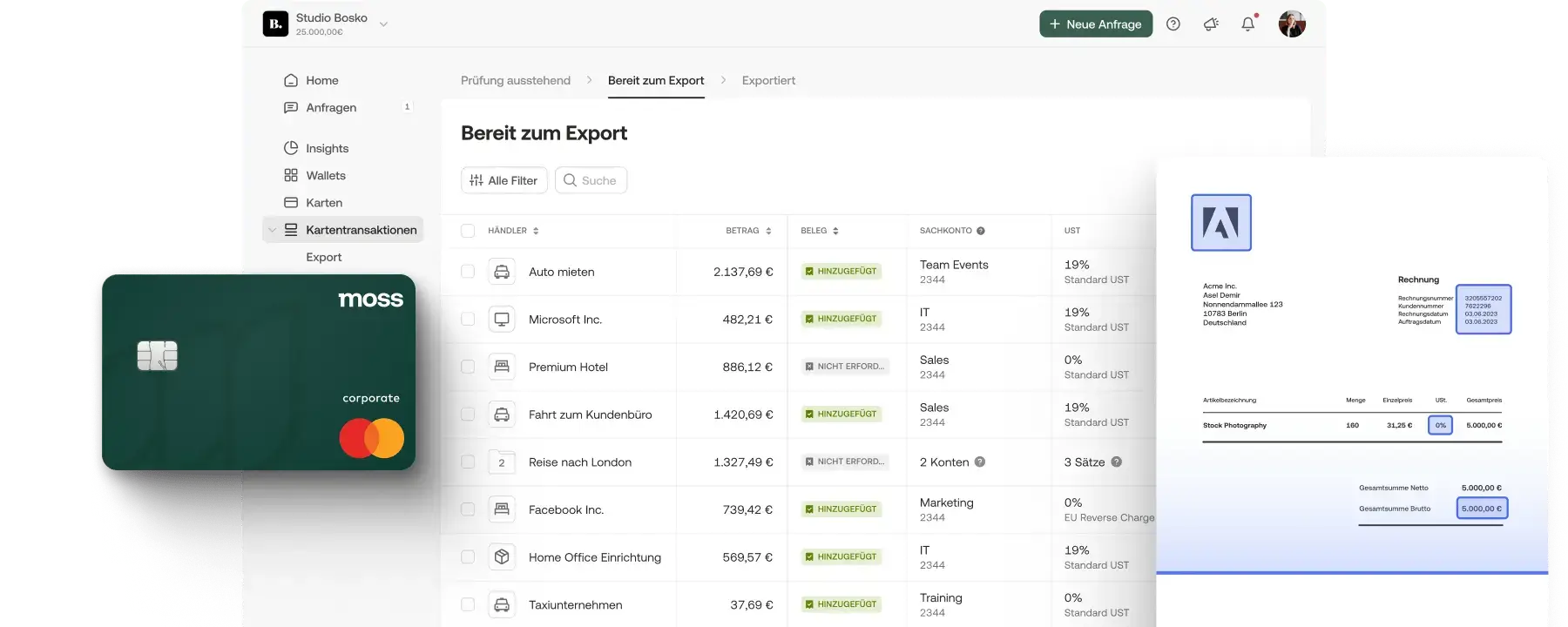

Bei einigen Posten lohnt es sich zudem, jederzeit die Übersicht zu behalten – nicht nur einmal im Monat oder gar einmal im Jahr. Das gilt vor allem für die Ausgaben im laufenden Geschäft. Smarte digitale Ausgabenlösungen wie Moss helfen dir hierbei, jederzeit nachzuvollziehen, wohin dein Cash geflossen ist und versorgen dich mit umfassenden Reportings und Forecasts. So kannst du dein Ausgabeverhalten optimieren, zukünftige Ausgaben vorhersagen und Budgets effizienter verteilen.

Tipp 2: Überflüssige Ausgaben vermeiden

Auch dieser Tipp klingt zunächst simpel, kann allerdings einen großen Effekt auf den Cashflow haben. Willst du deinen Cashflow schnell verbessern, überprüfe, welche Ausgaben für operative Tätigkeiten anfallen und wo unter Umständen Einsparungspotenziale bestehen.

Mit virtuellen und physischen Firmenkreditkarten von Moss sind alle laufenden Ausgaben stets übersichtlich abrufbar und du erkennst Optimierungspotenziale sofort. Stelle zum Beispiel virtuelle Abo-Karten für jede Software-Subscription aus und friere Karten für überflüssige Abonnements in Echtzeit ein.

Mit individuell budgetierbaren Kreditkarten für alle Mitarbeiter hast du zudem die Ausgaben für Spesen, Büromaterial oder Marketing-Kampagnen jederzeit unter Kontrolle und setzt Limits unter Einbezug deiner Cashflow-Planung. Schon kleine Änderungen im Ausgabeverhalten können deinen Cashflow in der Summe nachhaltig positiv beeinflussen.

Tipp 3: Verkaufszahlen steigern

“Leichter gesagt als getan!” – ist vermutlich die initiale Reaktion auf diesen Tipp. Fakt ist jedoch: Die Steigerung der Verkäufe ist eine der effektivsten Methoden, um den Cashflow zu erhöhen. Strategien hierfür gibt es im Überfluss, letztendlich lassen sich diese jedoch immer auf drei Kernansätze herunterbrechen:

- Erhöhe die Anzahl deiner Kunden

- Erhöhe die Anzahl der Verkäufe pro Kunde

- Erhöhe die Preise

Ob du dabei versuchst, mehr Neukunden zu gewinnen, oder bestehenden Kunden mehr zu verkaufen, ist natürlich abhängig von deiner Situation. Die Umwandlung von Leads in zahlende Kunden ist üblicherweise zeit- und kostenaufwendiger, während die Verkaufssteigerung bei Bestandskunden häufig umfassende und akkurate Datenauswertungen erfordert.

Tipp 4: Rechnungsmanagement beschleunigen

Ob du deine Gewinne erhöht hast oder nicht – um den Cashflow effizienter zu managen gilt es nicht nur, Verkäufe abzuschließen, sondern das Geld aus den Forderungen zeitnah einzusammeln. Grundlage hierfür ist ein effizienter Rechnungsflow, der den Kunden dazu veranlasst, ausstehende Zahlungen schneller zu begleichen.

Um Forderungen effektiv in tatsächliche liquide Mittel umzuwandeln bieten sich diverse Möglichkeiten, zum Beispiel:

- Zahlungsfristen verkürzen: Kürzere Zahlungszeiträume bedeuten schnelleres Geld – zum Beispiel wenn die Fristen von 60 auf 30 Tage reduziert werden. Hierbei sollte allerdings immer in Erwägung gezogen werden, inwiefern potenzielle Fristverkürzungen Kundenbeziehungen belasten könnten.

- Flexible Zahlungsmöglichkeiten anbieten: Eine größere Auswahl an Zahlungsmöglichkeiten erhöht die Wahrscheinlichkeit, dass Kunden ihre Rechnungen schnell begleichen. Möchte ein Kunde beispielsweise bevorzugt mit Kreditkarte zahlen, dein Unternehmen nimmt aber nur Schecks entgegen, ist das Risiko größer, dass sich die Zahlung verzögert.

Die wirkungsvollste Möglichkeit das Rechnungsmanagement zu beschleunigen, ist allerdings, der Umstieg auf einen digitalen Rechnungsflow. Durch die digitale und zentrale Abwicklung aller Eingangs- und Ausgangsrechnungen können nicht nur Zeit und Papier gespart – sondern Forderungen schneller in liquide Mittel umgewandelt werden.

Tipp 5: Rabatte anbieten – Anreize schaffen

Ähnlich wie die Beschleunigung des Rechnungsmanagements gestaltet sich dieser Tipp: Biete Kunden Rabatte oder Deals an, wenn diese Forderungen innerhalb eines bestimmten Zeitraums begleichen. Denkbar wäre beispielsweise ein Nachlass von 2-3 Prozent, wenn die Rechnung innerhalb von zehn Tagen beglichen wird.

So lässt sich nicht nur der Cashflow verbessern, sondern gleichzeitig an Kaufanreiz für potenzielle Neukunden schaffen.

Tipp 6: Das Inventar überprüfen

Insbesondere wenn das Unternehmen sich in einer Liquiditätskrise befindet, kann es zur Notwendigkeit werden, Sachanlagen zu verkaufen, um zeitnah liquide Mittel zu beschaffen.

Doch nicht nur in bedrohlichen Situationen kann es sich lohnen, das Inventar zu überprüfen. Generell gilt: Je näher eine Anlage am “Cash” ist, desto schneller lässt es sich in bares Geld umwandeln, das den Cashflow positiv beeinflusst. Der Verkauf überflüssiger Sachmittel, wie alter Geräte, Hardware, Maschinen, usw. ist also eine der einfachsten Methoden, um schnell zahlungswirksame Einnahmen zu generieren – und dabei im besten Falle sogar noch Lagerkosten einzusparen.

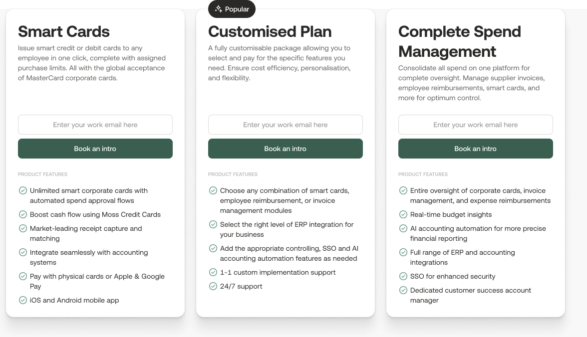

Tipp 7: Firmenkreditkarten nutzen

Firmenkreditkarten bieten insbesondere für KMU und junge Unternehmen ein wertvolles Polster für den Cashflow – vor allem, wenn der Verfügungsrahmen und die Zahlungsziele stimmen. Muss beispielsweise eine dringende Zahlung getätigt werden, obwohl die liquiden Mittel kurzfristig rar sind, können Kreditkarten eine effektive Lösung sein. Abgerechnet wird zu einem bestimmten Zahlungsziel, bis zu dem möglicherweise weitere Forderungen beglichen oder neue Verkäufe getätigt wurden.

Heutzutage bieten beispielsweise viele Kreditkartenanbieter zusätzlich digitale Lösungen, die dabei helfen, den Überblick über alle Ausgaben zu behalten. So wird das Cashflow Management mit einer Firmenkreditkarte transparenter und effizienter planbar.

Cashflow managen und weitsichtig wachsen – mit Moss

Controlling ist besser mit Moss: Mit unserer smarten Ausgabenlösung hast du alle Mitarbeiterausgaben immer im Blick. Dank virtueller und physischer Kreditkarten für alle Mitarbeiter verfolgst du Transaktionen in Echtzeit und behältst die volle Kontrolle darüber, wofür wie viel Geld ausgegeben wird. Umfangreiche Reportings und Analysen versorgen dich mit detaillierten Informationen zu all deinen Ausgaben und das Moss Dashboard liefert dir einen Echtzeit-Überblick über alle Zahlungen.

Für deine Abonnements kannst du zudem individuelle Abo-Karten anlegen, die dir dabei helfen, wiederkehrende Zahlungen zu verfolgen und überflüssige Abos oder Aufträge sofort zu identifizieren. Decke mit Hilfe von Moss weitere Einsparungspotenziale auf und optimiere das Ausgabenmanagement – und damit auch den Cashflow.

Mit hohen Verfügungsrahmen von bis zu 750.000 Euro und attraktiven Zahlungszielen von bis zu 60 Tagen, bieten die leistungsstarken Firmenkreditkarten von Moss dir den optimalen Puffer, um deinen Cashflow zu optimieren und in dein Wachstum zu investieren.

FAQs

Cashflow (Geldfluss) bezeichnet den Fluss liquidier Mittel innerhalb eines Geschäftsjahre. Hierbei berücksichtigt werden alle Zu- und Abflüsse dieser Mittel aus der gewöhnlichen Tätigkeit des Unternehms, nicht jedoch davon abweichende „fiktive“ Beträge, wie beispielsweise Abschreibungen.

Für die Berechnung des Cashflows gibt es zwei Methoden: die direkte und die indirekte Methode.

Direkte Methode:

Alle zahlungswirksamen Erträge – zahlungswirksame Aufnwedungen = Cashflow

Indirekte Methode:

Jahresüberschuss – nicht zahlungswirksame Erträge + nicht zahlungswirksame Aufnwedungen = Cashflow

Man geht von einem positiven Cashflow aus, wenn die Einnahmen des Unternehmens die Ausgaben übersteigen und dadurch ein Überschuss erzielt wird.

Der Cashflow aus Investitionen umfasst alle Erträge und Ausgaben eines Unternehmens. Dieser wirkt sich wiederum auf das Eigenkapital der Unternehmens aus.

Der Cashflow vergleich alle Geldzuflüsse und Abflüsse innerhalb einer Zeitspanne (i.d.R. innerhalb eines Geschäftsjahres). Liquidität hingegen bezieht sich auf die aktuelle Verfügbarkeit von Geldmitteln.

Die Analyse des Cashflows gibt Unternehmen eine Übersicht über ausgehende und eingehende Geldwerte innerhalb eines bestimmten Zeitabschnitts. So können auf dessen Basis beispielsweise Entscheidungen über Investitionen getätigt werden.