Auf einer mehrtägigen Dienstreise ist die Übernachtung ein essentieller Bestandteil der Planungen. Wer sie antritt, hat Anspruch auf eine sogenannte Übernachtungspauschale, sofern der Arbeitgeber nicht die tatsächlichen Übernachtungskosten übernimmt. In diesem Guide erklären wir, wem die Übernachtungspauschale wann zusteht, wie hoch sie ist und wie man sie geltend machen kann.

Übernachtungspauschale 2022 in Deutschland

Die Übernachtungspauschale zählt zu den Reisekosten. Das sind die Kosten, die auf einer Dienstreise entstehen – zum Beispiel zu Meetings, die weder zuhause noch an der regelmäßigen Tätigkeitsstätte stattfinden. Wer nicht nur für einen Tag verreist, muss in der Regel irgendwo auswärts übernachten und erhält für diesen Aufenthalt unter gewissen Voraussetzungen eine Übernachtungspauschale. Für Reisen innerhalb von Deutschland liegt diese bei 20 Euro pro Nacht – außerhalb unserer Grenzen unterscheidet sie sich von Land zu Land.

Mehr noch als von der Übernachtungspauschale würde der Reisende aber davon profitieren, dass der Arbeitgeber die tatsächlichen Übernachtungskosten übernimmt. Denn in der Regel lassen sich mit der Pauschale von 20 Euro keine Hotelkosten in Deutschland zahlen. Ob der Arbeitgeber die Kosten aber trägt, unterscheidet sich von Unternehmen zu Unternehmen und sollte im Vorfeld besprochen werden. Manche Arbeitgeber übernehmen sie vollständig, manche anteilig in Form der Übernachtungspauschale und wiederum andere gar nicht. In dem Fall macht es Sinn, die Kosten bei der Steuererklärung anzusetzen.

Übernachtungspauschale für Unternehmer

Für Unternehmer und Selbständige gibt es keine Übernachtungspauschale. Sie können ausschließlich die tatsächlichen Übernachtungskosten als Betriebsausgabe absetzen, sofern sie den entsprechenden Beleg aufbewahren. Hier entfällt dementsprechend die Möglichkeit, von einer günstigen Hotelrechnung zu profitieren, die unter dem jeweiligen Pauschbetrag liegt.

Übernachtungspauschale bei privater Übernachtung

Die Übernachtungspauschale gilt nur für Übernachtungen in Hotels oder ähnlichen Einrichtungen – sprich dort, wo der Arbeitnehmer für die Übernachtung zahlen muss. Übernachtet er privat bei Freunden, darf die Pauschale nicht angesetzt werden. Ein Nachweis über die tatsächliche Übernachtung ist jedoch nur erforderlich, wenn die Kosten vom Arbeitgeber zurückerstattet oder über die Werbekostenpauschale hinaus von der Steuer abgesetzt werden sollen.

Übernachtungspauschale im Ausland: Reisekosten geltend machen

Während die Übernachtungspauschale im deutschen Inland mit 20 Euro sehr niedrig angesetzt ist, sind die Zahlen im Ausland ganz andere. Sie unterscheiden sich von Land zu Land und richten sich in der Regel danach, wie teuer das Leben vor Ort ist. Das kann sich sogar von Stadt zu Stadt unterscheiden: Der Pauschbetrag für eine Übernachtung in London liegt höher als in anderen englischen Städten.

In unserem Guide zum Verpflegungsmehraufwand listen wir tabellarisch auf, wie hoch die Übernachtungspauschale für die relevantesten unterschiedlichen Länder und Städte jeweils ist.

Übernachtung abrechnen: Welche Möglichkeiten gibt es?

Wer auf einer dienstlich bedingten Reise außerhalb von Zuhause eine oder mehrere Nächte verbringen muss, hat unterschiedliche Möglichkeiten, diese Übernachtungen abzurechnen und finanziell etwas für die Auslagen zurückzubekommen.

1. Reisekosten mit Übernachtungspauschale absetzen

Die erste Möglichkeit dafür ist eben eine Übernachtungspauschale, die Unternehmen individuell festlegen können. Bis zu einem Betrag von 20 Euro ist die Auszahlung der Pauschale für Arbeitnehmer steuerfrei. Gleichzeitig darf das Unternehmen sie aber nicht als Betriebsausgabe bei der Steuer angeben. Arbeitgeber können die Pauschale aber beliebig hoch ansetzen, nur wäre die Auszahlung ab einem Betrag über 20 Euro nicht mehr steuerfrei. Besonders wenn Arbeitnehmer aber einen Hotel buchen, das weniger kostet als die Pauschale, kann sich diese Methode natürlich lohnen.

Allgemein gilt: Für die Inanspruchnahme der Übernachtungspauschale müssen tatsächlich Übernachtungskosten angefallen sein. Wer eine Nacht beispielsweise im Flugzeug verbringt, hat keinen Anspruch auf eine entsprechende Pauschale. Der Arbeitgeber ist grundsätzlich aber nicht dazu verpflichtet, eine Übernachtungspauschale zu zahlen. Vor der ersten Dienstreise sollte diese Thematik entsprechend gemeinsam besprochen werden.

2. Arbeitgeber erstattet die tatsächlichen Übernachtungskosten

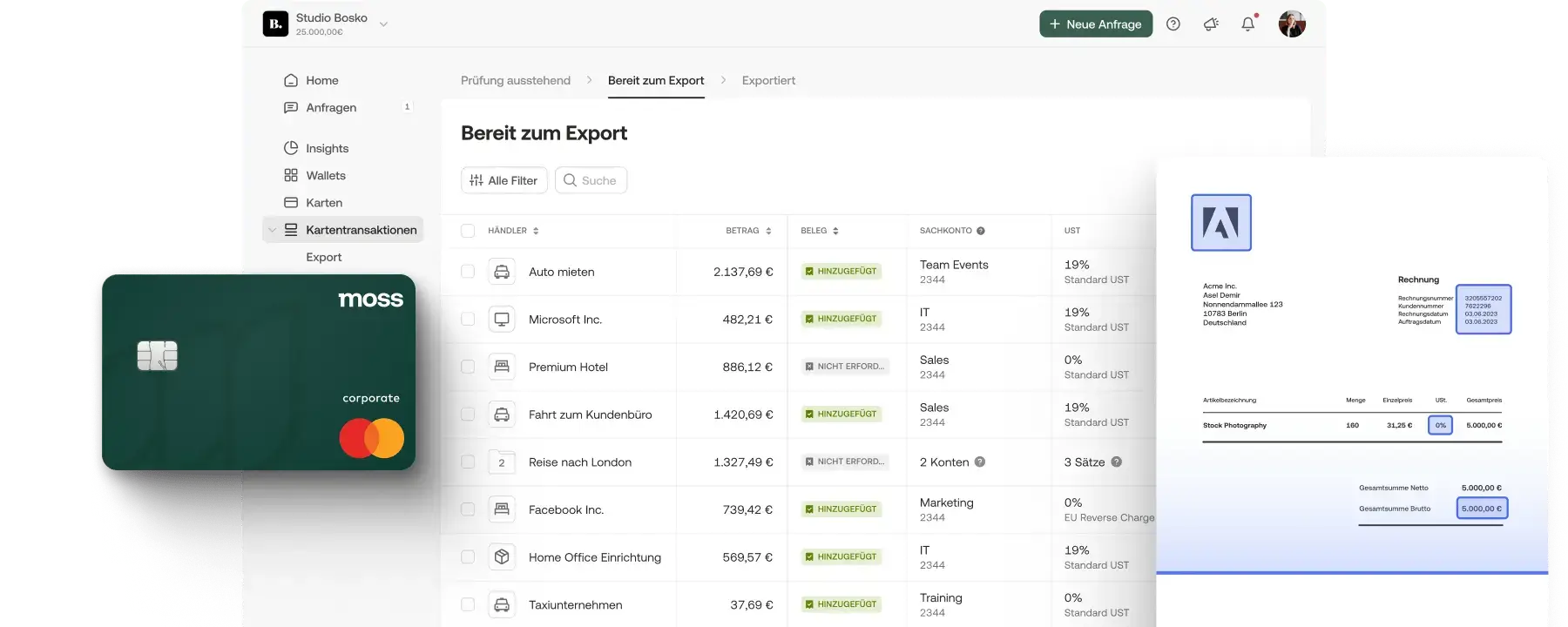

Die größte Freiheit genießen Arbeitnehmer, wenn ihre Arbeitgeber die tatsächlichen Übernachtungskosten in voller Höhe übernehmen. In dem Fall legen sie die Kosten entweder zuerst aus oder bezahlen sofort mit der Firmenkreditkarte. Werden die Kosten ausgelegt, müssen die Belege aufbewahrt werden, um schließlich bei der Spesenabrechnung Anspruch auf die Erstattung erheben zu können. Wer mit einer Firmenkreditkarte von Moss bezahlt, muss den Beleg nur noch abfotografieren, in der App hochladen und der entsprechenden Zahlung zuordnen.

Das Unternehmen kann die übernommenen Kosten schließlich ganz einfach als Betriebsausgaben von der Steuer absetzen und so die tatsächlichen Kosten reduzieren, während der Arbeitnehmer sorgenfrei reisen kann.

3. Wenn der Arbeitgeber nicht zahlt

Der Arbeitgeber ist weder zur Übernahme der Kosten noch zum Zahlen einer Übernachtungspauschale verpflichtet. Dementsprechend wichtig ist es, vor einer ersten Dienstreise bei einem neuen Arbeitgeber abzuklären, wie dieser mit den entsprechenden Kosten umgeht. Ist er nicht bereit, die Arbeitnehmer hier entsprechend zu unterstützen, haben diese noch eine weitere Möglichkeit: Sie können die entstehenden Kosten als Werbungskosten bei der Steuererklärung angeben. Der Werbekostenpauschalbetrag liegt allerdings bei nur 1.000 Euro und ist dementsprechend schnell ausgeschöpft. Wird er überschritten, kann der Arbeitnehmer mit den jeweiligen Belegen die tatsächlichen Kosten mit der Einkommensteuer einreichen.

Die attraktivste Variante ist hier die Übernahme der Kosten durch den Arbeitgeber.

Vorteile der Übernachtungspauschale: Inland und Ausland

20 Euro für eine Übernachtung ist in Deutschland nicht viel: Die Kosten für eine Übernachtung liegen in der Regel deutlich höher. Wer in Deutschland dienstlich verreist und auswärts übernachten muss, erhält dementsprechend zwar 20 Euro steuerfrei vom Arbeitgeber, muss aber in der Regel aus eigener Tasche zuzahlen. Für Inlandsreisen ist es für den Arbeitnehmer also attraktiver, sich die tatsächlichen Kosten vom Arbeitgeber erstatten zu lassen, sofern dieser dazu bereit ist. Immer mehr Unternehmen machen das aber gerne, um dessen Attraktivität als Arbeitgeber zu erhöhen.

Richtig Spaß machen kann die Übernachtungspauschale Arbeitnehmern aber im Ausland. Die Pauschbeträge liegen bei Auslandsreisen deutlich höher und es ist sehr viel einfacher, Hotels zu finden, die unter dem jeweiligen Betrag liegen. Die Differenz kann der Arbeitnehmer behalten, ohne sie versteuern zu müssen und erhält somit indirekt ein Extragehalt. Wer bei einem Pauschbetrag von 100 Euro ein Hotel für 50 Euro bucht, erhält somit die Differenz von 50 Euro steuerfrei von seinem Arbeitgeber. Bei einer mehrtägigen Reise kann da entsprechend eine lukrative Summe zusammenkommen.

Arbeitnehmer profitieren am meisten, wenn sie die verschiedenen Möglichkeiten kombinieren: eine volle Kostenerstattung im Inland und die Übernachtungspauschale bei Dienstreisen ins Ausland.

Übernachtungspauschale 2022 von der Steuer absetzen

In Bezug auf die Übernahme von Übernachtungskosten oder dem Ansetzen der entsprechenden Übernachtungspauschale gibt es steuerlich verschiedene Möglichkeiten und Besonderheiten zu beachten.

Übernimmt ein Unternehmen die tatsächlichen Übernachtungskosten in voller Höhe, kann es diesen Betrag als Betriebsausgabe von der Steuer absetzen. Der Gewinn wird dadurch reduziert und die Steuerlast sinkt. Selbständige haben dabei erst gar keine Wahl: Sie müssen die tatsächlichen Kosten als Betriebsausgaben geltend machen, wenn sie etwas zurückbekommen möchten: Eine Pauschale gibt es für sie nicht.

Wer einen Arbeitgeber hat, der die Übernachtungspauschale zahlt, kann besonders von ihr profitieren, wenn er in Hotels übernachtet, die pro Nacht weniger kosten als die Pauschale. Die Differenz darf er steuerfrei behalten und somit seinen Monatslohn indirekt erhöhen.

Zahlt der Arbeitgeber weder die Übernachtungskosten in Gänze noch eine Pauschale, kann der Arbeitnehmer sie selbst in Form von Werbekosten geltend machen. Wird der Werbekostenpauschbetrag von 1.000 Euro dabei überschritten, kann er die tatsächlichen Kosten mit der Einkommensteuer einreichen, sofern er noch über die entsprechenden Belege verfügt.

Moss macht Reisen einfach

Zu einem gewissen Grad ist eine Dienstreise immer mit viel Aufwand verbunden und es ist Fokus notwendig, um die Ziele des Unternehmens zu erreichen. Da ist es förderlich, wenn der organisatorische Aufwand möglichst gering bleibt.

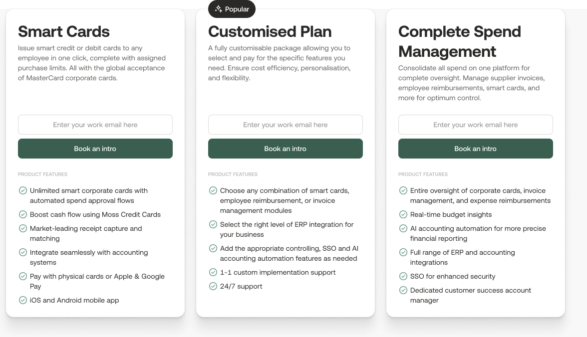

Dienstreisen flexibel gestalten durch verschiedene Firmenkarten von Moss

Mit Moss können Unternehmen in wenigen Schritten virtuelle Firmenkreditkarten für ihre Mitarbeiter einrichten, physische Karten beantragen oder von Mitarbeitern angeforderte Karten freigeben. Jede Karte kann mit einem individuellen Ausgabenlimit erstellt werden. Mit der virtuellen Karte von Moss können die Beschäftigten ganz bequem ihre Geschäftsausgaben bargeldlos abwickeln. Mitarbeiter müssen die Spesen so nicht selbst im Voraus bezahlen und haben im Anschluss keinen bürokratischen Aufwand damit, das Geld zurück zu erhalten.

Neben der vereinfachten Spesenabrechnung, erhalten Buchhaltung und Management jederzeit einen aktuellen und transparenten Überblick zu sämtlichen Finanzflüssen. Das reduziert nicht nur den buchhalterischen Aufwand, sondern macht wichtige Ressourcen dort frei, wo sie wirklich gebraucht werden. Und mit der DATEV-Schnittstelle ist die Weiterverarbeitung aller Daten in die Buchhaltungssoftware des Unternehmens ebenfalls kein Problem mehr.

Zeitersparnis und mehr Transparenz für Mitarbeiter und Manager

Der dienstreisende Mitarbeiter muss also die anfallenden Kosten für Übernachtungen und Verpflegung während seiner Reise nicht aus eigener Tasche vorschießen. Stattdessen bezahlt der Mitarbeiter direkt mit der Firmenkreditkarte und fotografiert die für die Zahlung benötigten Beleg mithilfe der Moss-App ab. So behält der Arbeitgeber die Kosten im Blick und reduziert den internen Aufwand in der Buchhaltung und im Personalwesen. Unauffindbare Belege gehören nun endlich der Vergangenheit an. Sollte einmal ein Rechnungsbeleg fehlen, erinnert Moss mit einer E-Mail oder mit einer Benachrichtigung über Slack daran, diesen nachzureichen.

FAQs

Übernachtungspauschalen fallen immer dann an, wenn im Zuge einer Geschäftsreise auswärts übernachtet wird. Dabei spielt es keine Rolle, ob die Übernachtung in einem Hotel oder in einer privaten Unterkunft stattfindet. Der Betrag der Übernachtungskosten ist Teil der Reisekostenabrechnung.

In Deutschland beträgt die vom Bundesfinanzministerium festgelegte Übernachtungspauschale nach dem Verpflegungsmehraufwand 2022 20 Euro pro Nacht. Allerdings übernimmt der Arbeitgeber in der Regel die Hotelrechnungen auch bei höheren Beträgen.

Es gibt wenig Informationen darüber, weshalb die Pauschale in Deutschland so gering angesetzt ist. Eine Vermutung ist, dass man Missbrauch vermeiden möchte, falls Geschäftsreisende bei Verwandten oder Freunden unterkommen können, aber dennoch die entsprechende steuerfreie Pauschale geltend machen.

Die Übernachtungspauschale kommt zum Einsatz, wenn es im Rahmen einer Dienstreise zu einer Übernachtung kommt.

Wer nicht nur für einen Tag verreist. Wer in Deutschland dienstlich verreist und auswärts übernachten muss

Eine Übernachtungspauschale kann in der Regel nur dann steuerlich abgesetzt werden, wenn sie beruflich bedingt ist. Die Höhe der Pauschale hängt von der Dauer der Abwesenheit ab und ist in den steuerlichen Richtlinien festgelegt. Um die Übernachtungspauschale abzusetzen, müssen Sie eine entsprechende Reisekostenabrechnung mit den entsprechenden Belegen einreichen. Es ist ratsam, sich im Zweifelsfall von einem Steuerberater beraten zu lassen.