Sie hat den größten Anteil am gesamten deutschen Steueraufkommen: die Umsatzsteuer. So gut wie jeder Unternehmer, der in Deutschland Leistungen erbringt, ist dazu verpflichtet, Umsatzsteuer auf seine Einkünfte zu zahlen. Es gibt jedoch Ausnahmen. Wir haben zusammengefasst, für welche Unternehmen und Leistungen die Umsatzsteuer gilt, wer sich wie von ihr befreien kann und ob das überhaupt sinnvoll ist.

Was ist die Umsatzsteuer?

Zunächst ein kleiner Exkurs: Was ist die Umsatzsteuer? Die Umsatzsteuer ist eine Steuer, die auf den Verkauf von Leistungen oder Produkten fällig wird. Je nach Art der Leistung oder des Produkts ist sie entweder 19 % (Regelsteuersatz) oder 7 % (ermäßigter Steuersatz) hoch und wird zu dem Nettopreis hinzuaddiert. Der Kunde zahlt sie an den Verkäufer, der die Steuer wiederum mit der Umsatzsteuervoranmeldung an das Finanzamt abführt.

Die Steuer wird auf jeder Rechnung separat ausgewiesen. Für private Einkäufe spielt die Höhe der Umsatzsteuer (hier oft als Mehrwertsteuer bezeichnet) keine Rolle, da der Kunde sie in dem Fall mitbezahlt, als wäre sie Teil des Gesamtpreises. Umsatzsteuerpflichtige Unternehmen wiederum, die bei ihrem Einkauf Umsatzsteuer zahlen, können sie als Vorsteuer geltend machen und mit der eingenommenen Umsatzsteuer verrechnen. Wer in einem Monat 1.000 € an Umsatzsteuer abführen muss, aber gleichzeitig 1.000 € an Umsatzsteuer bezahlt hat, müsste dementsprechend nichts an das Finanzamt weitergeben.

Umsatzsteuerpflichtige Betriebseinnahmen

Grundsätzlich gilt auf die Erbringung von Leistungen eine Umsatzsteuer in Höhe von 19 %. Es gibt jedoch ebenso Produkte und Leistungen, für die nur ein ermäßigter Steuersatz in Höhe von 7 % fällig wird – das sind vor allem Produkte für den alltäglichen Bedarf, die wir zum Leben brauchen. Nahrung, Medizin und ebenso Produkte zur persönlichen Bildung, wie bspw. Bücher.

Unter anderem folgende Produkte fallen unter den ermäßigten Steuersatz:

- diverse Lebensmittel

- diverse Arzneimittel

- Hilfsmittel für Menschen mit körperlichen Einschränkungen

- Bücher, Zeitungen und Zeitschriften

- Kunst und Sammlerstücke

Umsatzsteuerbefreite Lieferungen und Leistungen

Neben den Produkten mit einem ermäßigten Steuersatz gibt es auch Leistungen, die gänzlich von der Umsatzsteuer befreit sind. Das sind insbesondere Leistungen der Medizin, Finanzen und Bildung.

Unter anderem folgende Leistungen sind umsatzsteuerbefreit:

- medizinische Leistungen

- Finanz-, Kredit- und Versicherungsleistungen

- Verkauf, Vermietung und Verpachtung von Grundstücken

- Bildungsleistungen

- künstlerische Leistungen

Umsatzsteuerpflicht: Wer ist betroffen und ab wann?

Die absolute Mehrheit der Unternehmen in Deutschland ist umsatzsteuerpflichtig. Denn die Umsatzsteuerpflicht gilt bereits ab einer Umsatzgrenze von 22.000 € im Jahr. Spätestens ab dem 2. Jahr nach ihrer Gründung liegen die meisten Unternehmen oberhalb dieser Grenze.

Ausnahme: Kleinunternehmerregelung

Unternehmen, die einen geringeren Umsatz erwirtschaften, gelten als Kleinunternehmen. Diese Unternehmen können, genauso wie Freiberufler, die sogenannte Kleinunternehmerregelung in Anspruch nehmen, mit der sie von der Umsatzsteuer befreit werden. In dem Fall müssen sie auf ihren Rechnungen keine Umsatzsteuer mehr ausweisen, aber vermerken, dass sie von der Umsatzsteuer befreit sind.

Auftraggeber mit Umsatzsteuerbefreiung

Was passiert aber, wenn nicht das Unternehmen selbst, aber dessen Kunden von der Umsatzsteuer befreit sind? Sie sind nicht zur Zahlung der Umsatzsteuer verpflichtet, d. h. auf der Rechnung an sie darf keine Umsatzsteuer erhoben werden. Auftragnehmer von Kunden mit Umsatzsteuerbefreiung müssen die Umsatzsteuer dementsprechend mit 0 % angeben und einen Hinweis ergänzen, dass aufgrund der Umsatzsteuerbefreiung des Auftraggebers keine Umsatzsteuer erhoben wird. Wird der Hinweis vergessen, kann das Finanzamt die Umsatzsteuer nachfordern – und der Auftragnehmer muss sie zahlen.

Umsatzsteuerbefreiung zusammengefasst

Um von der Kleinunternehmerregelung und damit von der Umsatzsteuerbefreiung profitieren zu können, müssen Unternehmen im vergangenen Jahr weniger als 22.000 € Umsatz erwirtschaftet haben und dürfen im laufenden voraussichtlich nicht mehr als 50.000 € umsetzen. Werden diese Grenzen überschritten, müssen Unternehmen im Folgejahr die Umsatzsteuer wieder ausweisen und in die Regelbesteuerung wechseln.

Wer auf seinen Rechnungen keine Umsatzsteuer ausweist, kann allerdings keine Vorsteuer geltend machen. Unternehmen müssen hier abwägen, ob und inwiefern sie überhaupt von einer Umsatzsteuerbefreiung profitieren würden.

Wie beantrage ich die Umsatzsteuerbefreiung?

Die Umsatzsteuerbefreiung zu beantragen ist vergleichsweise einfach. Bei der Anmeldung des Unternehmens muss ein Fragebogen zur steuerlichen Erfassung ausgefüllt werden. Eine Angabe ist hier der zu erwartende Umsatz im ersten Jahr. Sofern dieser unter 22.000 € liegt, gilt das Unternehmen automatisch als Kleinunternehmen und ist damit von der Umsatzsteuer befreit.

Aber selbst bei einem Umsatz von unter 22.000 € können sich Unternehmen für eine Regelbesteuerung entscheiden und damit Vorsteuer geltend machen und Umsatzsteuer abführen.

Vor- und Nachteile der Umsatzsteuerbefreiung abwägen

Die Umsatzsteuerbefreiung hat nämlich verschiedene Vor- und Nachteile, die ein sorgfältiges Abwägen erfordern. Je nach Unternehmensgegenstand kann eine Umsatzsteuerbefreiung sinnvoll oder eben nicht sinnvoll sein.

Vorteile einer Umsatzsteuerbefreiung

Der klare Vorteil der Umsatzsteuerbefreiung liegt im reduzierten Aufwand für die Buchhaltung. Das ist der primäre Grund, warum es die Kleinunternehmerregelung und die Umsatzsteuerbefreiung überhaupt gibt. Kleine Unternehmen sollen nicht mit monatlichen Umsatzsteuervoranmeldungen & Co. belastet werden. Entfallen sie, können sich Unternehmer mehr auf ihr Kerngeschäft fokussieren.

Nachteile einer Umsatzsteuerbefreiung

Wer sich von der Umsatzsteuer befreien lässt, kann keine Vorsteuer geltend machen. Gerade Unternehmen, die bei ihrer Gründung schon hohe Investitionen tätigen müssen, können durch die Vorsteuer von einer höheren Liquidität profitieren. Schließlich erhalten sie so für die meisten Käufe 19 % ihrer Ausgaben zurück. Ein weiterer Nachteil der Umsatzsteuerbefreiung ist das Image: Es kann durchaus Kunden geben, die zögerlich sind, ein Kleinunternehmen zu beauftragen und lieber auf Dienstleister oder Produzenten setzen, die bereits eine gewisse, erfolgreiche Historie haben.

Privat- oder Geschäftskunden?

Mit eine entscheidende Frage ist letztlich die Art der Kunden – sind es Privat- oder Geschäftskunden? Wie aus den Vor- und Nachteilen der Umsatzsteuerbefreiung hervorgeht, sind die Unterschiede bei Geschäftskunden geringfügig. Relevanter ist die Frage nach der Umsatzsteuerbefreiung bei Privatkunden. Hier können Unternehmen einen echten Wettbewerbsvorteil haben, wenn sie keine Umsatzsteuer erheben. In dem Fall sparen Privatkunden nämlich 19 % – und das kann natürlich die Kaufentscheidung leicht zugunsten von Kleinunternehmen beeinflussen.

Moss: Monatliche Buchhaltung vereinfachen

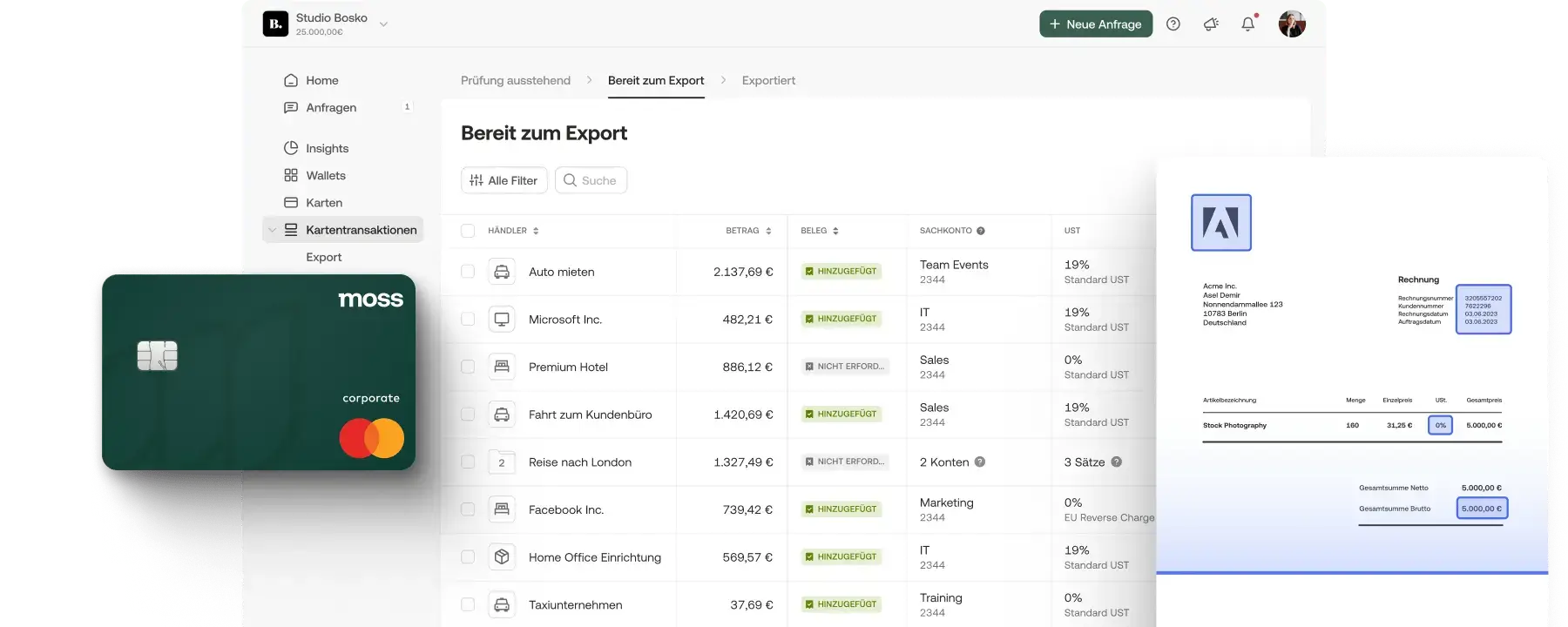

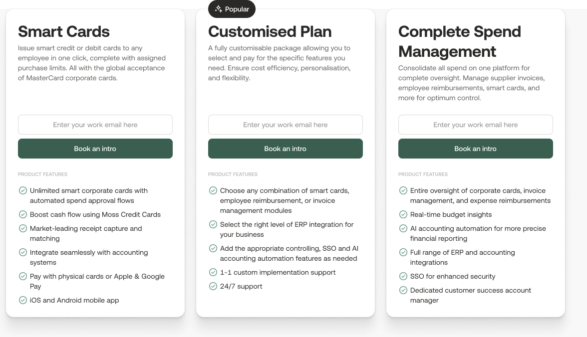

Moss ist eine ganzheitliche digitale Lösung für das Ausgabenmanagement – und hilft Unternehmen, beim Monatsabschluss Zeit zu sparen. Belege holt sich Moss direkt per E-Mail oder Integration ab und ordnet sich den richtigen Zahlungen zu, ohne dass Mitarbeiter Belege von wichtigen Händlern selbst hochladen müssen. Jede Transaktion wird digital dokumentiert und GoBD-konform archiviert. Und wenn es doch mal Papierbelege gibt, reicht ein Foto mit der Moss-App davon und schon ist die Rechnung hinterlegt. Es fehlt mal ein Beleg? In dem Fall erhalten Mitarbeiter eine automatische Erinnerung.

Dank OCR-Software erkennt Moss automatisch alle relevanten Daten aller Rechnungen, ordnet sie passend Kostenstellen, Lieferantenkonten und Umsatzsteuersätzen zu – und übernimmt die gesamte vorbereitende Buchhaltung. Die Daten müssen nur noch überprüft und mittels DATEV-Schnittstelle in die Buchhaltungssoftware hochgeladen werden. Das spart Unternehmen und ihren Steuerberatern Zeit und so echte Kosten.

Nicht nur die Buchhaltung profitiert von Moss: Dank (virtueller) Firmenkreditkarten können Mitarbeiter leichter Ausgaben tätigen und erhalten schneller ihre Auslagen zurück. Ihre Arbeitgeber wiederum behalten die Kontrolle über die Ausgaben im Unternehmen und können durch einen Echtzeiteinblick in die Finanzen jederzeit kluge und fundierte wirtschaftliche Entscheidungen treffen.

FAQ

Alle Unternehmen in Deutschland, die einen jährlichen Umsatz von über 22.000 € erzielen, sind umsatzsteuerpflichtig, es sei denn, sie qualifizieren sich für die Kleinunternehmerregelung.

Die Umsatzsteuerbefreiung erfolgt durch die Wahl der Kleinunternehmerregelung, die bei der Unternehmensanmeldung beantragt wird, wenn der Umsatz unter 22.000 € liegt.

Die Begriffe Umsatzsteuer und Mehrwertsteuer sind im deutschen Steuerrecht synonym und beziehen sich auf die gleiche Steuer, die auf Waren und Dienstleistungen erhoben wird.

Unternehmen, die die Kleinunternehmerregelung nutzen, müssen keine Umsatzsteuer auf Rechnungen ausweisen und sparen Zeit und Aufwand bei der monatlichen Umsatzsteuervoranmeldung.

Unternehmen mit Umsatzsteuerbefreiung können keine Vorsteuer geltend machen, was bei großen Investitionen zu geringerer Liquidität führen kann.